În ultimii ani, între evoluţia principalului indice al bursei de la Bucureşti, BET, şi nivelul CDS-urilor României (costul asigurării pentru neplata datoriilor de stat) a existat o corelaţie inversă puternică, care, spun analiştii, arată faptul că bursa de la Bucureşti este dependentă de capitalurile străine, sensibile la riscul de ţară.

Gradul de corelaţie dintre bursă şi nivelul CDS-urilor la obligaţiunile de stat ale României pe cinci ani în perioada noiembrie 2007 – februarie 2014 a fost de 81%.

De exemplu, în decembrie 2007, când indicele BET se apropia de nivelul de 10.000 de puncte, nivelul CDS-urilor la obligaţiunile de stat româneşti a atins niveluri minime istorice, de circa 60 – 70 puncte de bază (un nivel al CDS-ului de 60 de puncte de bază înseamnă că preţul asigurării unei creanţe de 1 mil. dolari faţă de statul român împotriva riscului de neîncasare este de 6.000 de dolari). Pe fondul crizei financiare şi după falimentul băncii de investiţii americane Lehman Brothers acestea au explodat atingând un maxim de 767 de puncte la finele lunii februarie din 2009, moment care a coincis cu atingerea de către bursa de la Bucureşti a unor minime multianuale, BET-ul prăbuşindu-se cu peste 70%, la sub 2.000 de puncte.

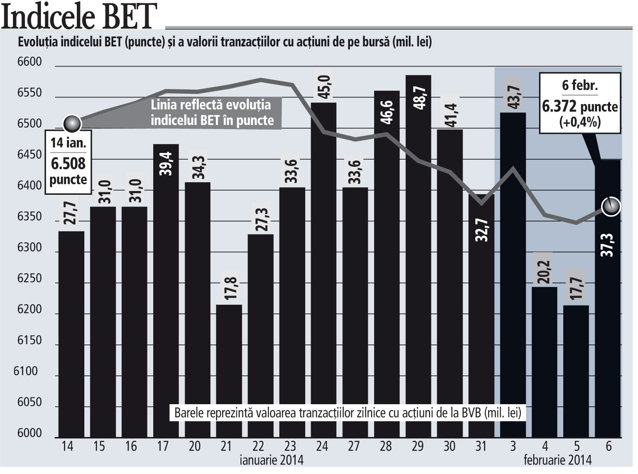

Mai recent, turbulenţele din luna ianuarie a acestui an de pe pieţele externe, în special pe pieţele emergente, s-au reflectat şi în creşterea costului asigurării pentru neplata datoriilor de stat, care a urcat în perioada 16 - 31 ianuarie din acest an de la 177 de puncte de bază la 197 de puncte de bază. Efectele nu au întârziat să se vadă şi pe bursă, indicele BET pierzând în aceeaşi perioadă 2,4% din valoare. Cele mai influenţate au fost SIF-urile, care au înregistrat corecţii în acelaşi interval cuprinse între 6% şi 10%.

„Când percepţia de risc de ţară măsurată de CDS-uri este mai bună atunci creşte şi bursa. Trebuie adăugat că bursa este invers corelată şi cu cursul de schimb al euro şi cu randamentele titlurilor de stat pe termen lung. O explicaţie pentru corelaţia inversă dintre nivelul CDS-urilor şi indicele BET este faptul că pe pieţele de acţiuni o parte importantă a riscului este reprezentată de componenta de risc de ţară. Condiţia obligatorie dar nu şi suficientă pentru ca cineva să investească în acţiuni româneşti este să aibă o opinie bună faţă de profilul de risc de ţară, care este exprimat de nivelul CDS-urilor sau randamentelor la obligaţiuni în lei şi valută a ţării“, spune Mihai Căruntu, şeful direcţiei de cercetare din cadrul BCR.

Potrivit lui, cu cât prima de risc de ţară exprimată de nivelul CDS-urilor la obligaţiunile de stat este mai mare, cu atât investitorii străini sunt mai motivaţi să reducă preţul activelor achiziţionate şi cer randamente mari care să justifice riscul mai ridicat.

Analiştii care evaluează acţiunile de pe bursă iau şi ei în considerare acest risc. Astfel, în modelele de evaluare (precum DCF – discount cash-flow - n. red.) riscul de ţară influenţează direct costul capitalului propriu (denumit şi rentabilitatea solicitată de investitori), care este folosit pentru calcularea ratei de actualizare a cash-flow-urilor viitoare ale companiei evaluate.

Sursele viitoare de cash ale companiei, care sunt estimate de analist, se împart la această rată, iar dacă riscul de ţară este unul ridicat rata de discountare va fi mai mare, ceea ce va reduce şi valoarea estimată a companiei şi implicit preţul ţintă al acţiunilor.

Riscul de ţară influenţează şi indirect cotaţiile acţiunilor de pe bursă prin intermediul dobânzilor bancare. Astfel, creşterea nivelului CDS-urilor din a doua parte a lunii ianuarie s-a văzut în creşterea dobânzilor pe piaţa interbancară, ROBID şi ROBOR, care s-au majorat cu 70% şi respectiv 90% în ultima lună. Dobânzile mai mari la depozite fac mai neatractive investiţiile riscante, precum cele în acţiuni, motiv pentru care unii investitori ar putea prefera să-şi vândă deţinerile de pe bursă şi să se mulţumească cu dobânda la depozit.

„Turbulenţele de pe pieţe se transmit pe piaţa de capital românească prin deciziile de dezinvestire luate de investitorii străini care pun presiune pe preţurile activelor. Din calculele noastre reiese că fondurile locale, de pensii şi mutuale, deţin numai 10% din free-float-ul bursei de la Bucureşti, capitalul autohton fiind unul firav, astfel că bursa este dependentă de capitalurile străine şi din această cauză este conectată la ce se întâmplă pe pieţele externe“, mai spune Mihai Căruntu.

Potrivit acestuia, bursa românească este totuşi mai rezistentă la astfel de turbulenţe decât în trecut pentru că în prezent 60% din free-float-ul pieţei autohtone este reprezentat de companii energetice care au randamente mari din dividende şi profituri sustanabile. El explică vulnerabilitatea mai mare a SIF-urilor la mişcările externe prin faptul că dividendele acordate de acestea nu sunt sustenabile.

După ce CDS-urile la obligaţiunile României au coborât din 2009 de la 767 de puncte de bază la 188 de puncte de bază în prezent, spaţiul de scădere al acestora este unul limitat, astfel că se pune întrebarea dacă mai există spaţiu de creştere pentru bursă.

„Dacă ne uităm la evoluţia dintre bursă şi CDS-uri sau randamentele la obligaţiuni ar părea că bursa nu prea mai mare loc de creştere, pentru că nivelul CDS-urilor şi randamentelor sunt mici în prezent, însă trebuie ţinut cont că structura indicelui BET s-a schimbat foarte mult şi acum conţine multe companii care acordă dividende atractive. Există o statistică pe pieţele externe conform căreia două treimi din câştigurile investitorilor pe termen lung provin din dividende şi numai o treime din aprecierea acţiunilor, astfel că investitorii pot să beneficieze în continuare de câştiguri importante din dividende“, consideră Căruntu.

Articol publicat în ediţia tipărită a Ziarului Financiar din data de 07.02.2014

Pentru alte știri, analize, articole și informații din business în timp real urmărește Ziarul Financiar pe WhatsApp Channels