Mediul de afaceri din 2016 seamănă izbitor de mult cu cel din anul 2008, inclusiv în privinţa creşterii economice record alimentată de consum şi majorarea deficitul fiscal, dar există cinci diferenţe majore, în sens negativ, care generează un mediu mai slab capitalizat, polarizat, neexperimentat, vulnerabil şi mai expus în faţa efectului de contagiune, apreciază Iancu Guda, preşedinte AAFBR şi Lector IBR.

„Desi tabloul macroeconomic prezent este similar cu cel din anul 2008, mediul de afaceri local prezintă cinci diferenţe majore: o colectare mult mai lenta a facturilor, concentrarea mai ridicata a veniturilor, profiturilor si lichiditatilor in randul companiilor mari (desi pierderile sunt mai raspandite in randul tuturor companiilor), scaderea gradului de capitalizare, reducerea capitalului de lucru (care a devenit chiar usor negativ la finalul anului 2016) si un mediu de afaceri mai embrionar si mai putin activ (cu o experienta mai scazuta). In esenta, vorbim despre un mediu de afaceri mai slab capitalizat (mai indatorat), polarizat, neexperimentat, vulnerabil (cu o capacitate de autofinantare mai redusa) si mai expus in fata efectului de contagiune (domino) de propagare a riscului comercial (insolventa clientilor). Nu văd cum un asemenea mediu de afaceri poate gestiona mai bine o eventuala criza internationala, comparativ cu ceea ce s-a intamplat in anul 2008”, a declarat Iancu Guda, Presedinte AAFBR (Asociatia Analistilor Financiar-Bancari din Romania) si Lector IBR (Institutul Bancar Roman).

În opinia lui, în 2016, la fel ca în 2008, creşterea economica record a fost alimentata de consum (care determina adancirea deficitului comercial, pe fondul avansului importurilor mai rapid decat cresterea exporturilor) si de majorarea creditarii (care determina majorarea preturilor la imobiliare), iar deficitul fiscal este pe un trend ascendent, cauzat de, pe de o parte, performanta slaba a colectarii veniturilor fiscale care creeaza o fiscalizare redusa a cresterii economice, si, pe de alta parte, majorarile salariale si ajutoarele sociale oferite de sectorul public.

Poate singurele diferente notabile, in sens negativ, sunt datoria publica de doua ori mai mare in PIB (desi la un nivel sub jumatate fata de media UE), o forta de munca mai redusa, diminuarea la jumatate a investitiilor publice si nivelul investitiilor straine direste de aproximativ patru ori mai mici (reducerea capitalului si fortei de munca disponibile plafonand nivelul cresterii economice potentiale).

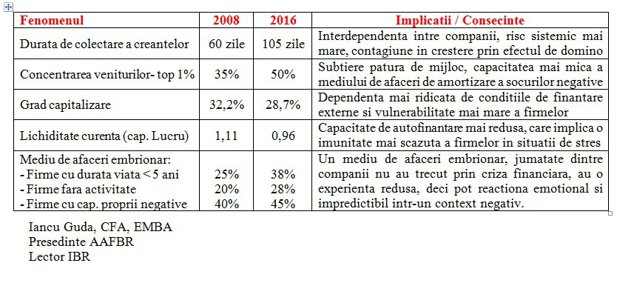

Tabloul microeconomic ilustreaza cinci diferente majore in mediul de afaceri in anul 2016 comparativ cu anul 2008, asa cum este evidentiat prin analiza companiilor in baza declaratiilor financiare pentru cele doua exercitii financiare. Acestea sunt:

(1) o crestere a duratei medii de colectare a creantelor companiilor, de la 60 zile (2008) la 105 zile (anul 2016) – ceea ce face ca firmele sa fie mai interdependente. Astfel, intarzierea la plata a unei facturi din cauza problemelor temporare de lichiditate sau a insolventei clientului, va determina un soc negativ de doua ori mai mari catre furnizorii creditori. Exprimand metaforic acest aspect, „o piatra aruncata in lac” (simbol al unei crize internationale) va genera „valuri de doua ori mai inalte”. Din acest punct de vedere, sectoarele care inregistreaza cea mai extinsa durata de colectare a creantelor si care vor fi cele mai afectate de acest fenomen sunt constructiile (unde cresterea duratei de colectare a creantelor este de la 131 zile (anul 2008) la 220 zile (anul 2016)), serviciile prestate companiilor (unde cresterea este de la 126 la 216 zile) si agricultura (unde cresterea este de la 108 la 198 zile);

(2) o subtiere a paturii de mijloc si un grad de concentrare mai mare in randul companiilor de top din perspectiva veniturilor, profiturilor si a lichiditatii. Astfel, cele mai mari 1000 de companii generau o pondere de 35% in venitul total al mediului de afaceri in anul 2008, aceasta pondere crescand la 50% in anul 2016. Din perspectiva trezoreriei (numerarul detinut de companii in casa si conturi la banci), cele mai mari 1% dintre companiile active detineau in anul 2008 o pondere de 43% din totalul acestora, aceasta concentrare ajungand la 58% in anul 2016. De asemenea, profiturile obtinute de mediul de afaceri sunt mai concentrate ca nicioadata in randul firmelor mari. Astfel, cele mai mari 1% din companii detin 46% din profiturile obtinute in anul 2016 de intreg mediu de afaceri, in timp ce aceasta pondere este de 35% in anul 2008. Deloc intamplator, pierderile sunt mult mai raspandite in randul mediului de afaceri (gradul acestora de concentrare este mai redus), primele 1% dintre companii inregistrand o pondere de doar 26% din totalul pierderilor raportate de intreg mediul de afaceri;

(3) Companiile care activeaza in mediul de afaceri romanesc prezinta un grad foarte redus de capitalizare, tendinta acestuia fiind de scadere constanta de la impactul crizei financiare pana in prezent, respectiv de la 32,2% in anul 2008 la 28,7% la finalul anului 2016. O scadere a capitalizarii implica o crestere a gradului de indatorare, deci, o vulnerabilitate mai mare a firmeor de finantarea externa si conditiile aferente acesteia. Singurele sectoare care prezinta un grad de capitalizare de peste 40% la finalul anului 2016 sunt productia si furnizarea de energie electrica si termica, apa si gaze (43%), Intermedieri financiare (43%) si IT (42%), in timp ce sectoarele care inregistreaza un grad de capitalizare mai mic de 15% sunt cele cele reprezentate de activitati recreative, culturale si sportive (9%), constructii (10%) si sanatate si asistenta sociala (15%). Acest fenomen a fost amplificat in mod special in anul 2016, cand dividendele distribuite aferente acestui exercitiu au fost de 43 mld RON, reprezentand 85% din profiturile obtinute in anul respectiv, aproape cat toate dividendele distribuite de intreg mediul de afaceri in perioada 2009-2015, si 10% din capitalurile proprii ale tuturor companiilor. Analizand contextul macroeconomic local si international, nu am identificat decat un singur factor decisiv care sa induca un asemenea comportament de distribuire accelerata a dividendelor catre actionari: reducerea impozitului pe dividend de la 16% la 5% incepand cu 1 ianuarie 2016. Estimez ca acest fenomen al decapitalizarii firmelor active in Romania va continua in cazul in care se va elimina impozitul pe dividend incepand cu anul urmator, conform celor mentionate de actualul plan de guvernare. Mai mult decat atat, in oblinda cu acest fenomen, devine din ce in ce mai des intalnita o alta practica: finantarea de la entitatile afiliate. Astfel, ponderea creditelor contractate de la firmele din grup / actionari in totalul datoriilor a crescut de la 11% (anul 2008) la 20% (anul 2016). Aceste sume de bani pot fi retrase mai rapid de actionari (comparativ cu situatia in care erau injectate prin capitalul social), si probabil sunt garantate de active fixe importante / esentiale pentru activitatea de baza. Aceasta insemna si un rol mai important al actionarilor creditori la masa credala, intr-o eventuala intrare in insolventa a firmei respective;

(4) Capitalul de lucru consolidat la nivelul mediului de afaceri a devenit negativ. Capitalul de lucru reprezinta diferenta dintre activele circulante (cele mai lichide active detinute de companii) si datoriile pe termen scurt (care trebuiesc rambursate sub un an). Valorile pozitive ale capitalului de lucru indica o capacitate potentiala buna de autofinantare a firmelor, in timp ce valorile negative indica presiuni asupra lichiditatii si cresterea riscului de insolventa. Lichiditatea curenta (raportul dintre activele circulante si datoriile pe termen scurt) inregistrata la nivelul intregului mediu de afaceri a scazut de la 1,11 (anul 2008) la 0,96 (anul 2016), sectoarele cu cel mai scazut nivel al acestui indicator la finalul anului 2016 fiind tranzactiile imobiliare (0,56), hoteluri si restaurante (0,72) si industria de masini si echipamente (0,82);

(5) Mediul de afaceri este mai tanar si lipsit de experienta. Numarul companiilor active in Romania care au intrat in insolventa in perioada 2008-2016 a fost de 166.000, la care se mai adauga aproximativ 850.000 de companii radiate, dizolvate sau suspendate. Astfel, vorbim de aproape 1 milion de companii care si-au intrerupt activitatea in acest interval. Enorm, avand in vedere ca doar 650.000 de companii au depus declaratiile financiare pentru anul 2016 (din care aproape un sfert nu desfasoara oricum activitate) si durata medie de varsta a unei firme active in Romania este usor sub 10 ani. Un mediu de afaceri mai tanar si neexperimentat in anul 2016, prin comparatie cu anul 2008, este reflectat de urmatoarele:

• Ponderea companiilor cu o durata de viata sub 5 ani (de la momentul infiintarii) in totalul firmelor active a crescut de la 25% (anul 2008) la 38% (anul 2016), sectoarele cu cele mai ridicate ponderi fiind activitatile recreative, culturale si sportive (54%), intermedieri financiare (46%) si transporturi (43%). Aceste sectoare enumarate sunt si zonele unde s-au infiintat cele mai multe companii in perioada analizata, din cauza barierelor reduse de intrare;

• Ponderea companiilor care nu desfasoara nici o activitate a crescut de la 20% (anul 2008) la 28% (anul 2016), sectoarele cu cele mai multe companii in aceasta situatie fiind tranzactiile imobiliare (36%), industria extractiva (35%) si constructii (35%);

• Ponderea companiilor care inregistreaza capitaluri proprii negative a crescut de la 40% (anul 2008) la 45% (anul 2016), sectoarele cu cele mai multe companii aflate in aceasta situatie fiind hotelurile si restaurantele (58%), comertul cu amanuntul (57%) si industria alimentara si a bauturilor (53%).

Eventuala reglementare a situatiei acestora prin masuri referioare la verificarea detaliata a motivelor pentru care companiile inregistreaza pierderi pentru trei exercitii financiare consecutive, nu desfasoara nici o activitate, care sunt conditiile privind finantarea de la entitatile afiliate, precum si obligativitatea de acoperire a capitalurilor proprii negative prin majorarea capitalului social si completarea pierderilor neacoperite, ar permite clarificarea situatiei si cresterea gradului de capitalizare a companiilor.

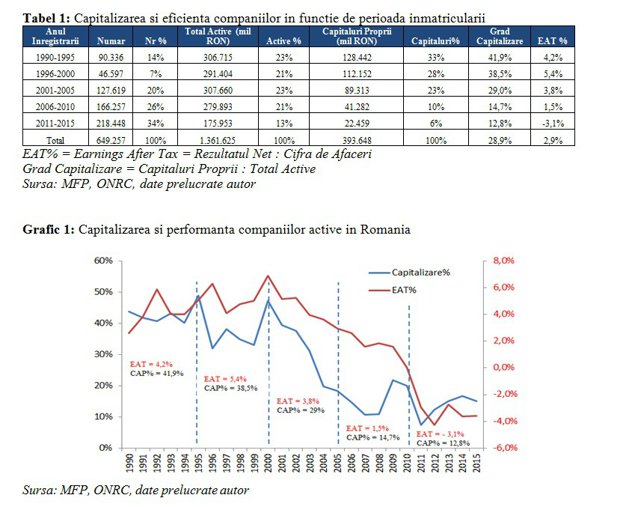

Structura de finantare si eficienta companiilor active in Romania pare sa fie puternic corelata cu experienta acumulata in timp. Astfel, dupa cum se observa in cifrele ilustrate in tabelul urmator, companiile infiintate inainte de anul 2000 reprezinta doar 21% din totalul firmelor active la finalul anului 2016, dar genereaza 44% din totalul activelor detinute de companiile locale, 61% din capitalurile proprii, cel mai ridicat grad de capitalizare (aproximativ 40%) si cel mai ridicat nivel al profiturilor nete (aproape 5%).