Cât de complicată este refinanţarea unui credit vechi şi cât de mult va costa?

Plafonarea comisionului de rambursare anticipată deschide pentru bancheri piaţa creditelor de refinanţare, iar câţiva jucători au deja "în funcţiune" produse special create pentru atragerea clienţilor de la alte bănci. Jucători de talie mare precum Raiffeisen Bank sau CEC Bank au deja în ofertă credite speciale pentru refinanţarea altor împrumuturi, în timp ce majoritatea băncilor afirmă că produsele din oferta standard pot fi folosite şi pentru închiderea unor datorii mai vechi.

"Avem o ofertă de credite garantate, în curând va fi completată şi cu credite negarantate", spune Mitică Tararache, directorul Credite persoane fizice la Raiffeisen Bank.

Condiţiile de acordare a creditelor pentru refinanţare sunt similare cu cele pentru împrumuturile standard, mai spune oficialul Raiffeisen. Dacă banca nu are în ofertă un produs special de refinanţare, clientul trebuie să precizeze că doreşte să închidă datorii mai vechi, astfel încât ratele să nu fie luate în considerare la gradul de îndatorare.

"Pentru refinanţarea creditelor mai vechi, OTP Bank oferă produse de creditare din oferta standard. În cazul refinanţării, în calculul de buget nu se ia în considerare rata creditului care urmează să fie refinanţat", spun reprezentanţii OTP.

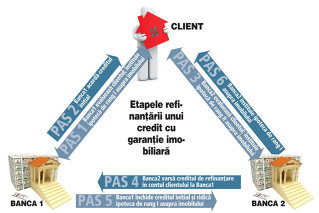

Cum funcţionează un credit de refinanţare?

"Particularităţile procedurii de refinanţare intervin doar la utilizarea creditului. Se obţine mai întâi de la banca de la care s-a contractat creditul iniţial un acord de refinanţare", explică Alin Alupei, directorul diviziei Retail în cadrul Bank Leumi, un jucător de talie mică pe plan local, controlat însă de cel mai puternic grup financiar israelian. Acordul de refinanţare trebuie să conţină informaţii privind soldul creditului cu dobânzile şi comisioanele aferente, contul IBAN în care se vor vira sumele necesare refinanţării. Totodată, banca trebuie să îşi asume obligaţia de lichidare a creditului şi de radiere a garanţiilor aferente, odată cu intrarea sumelor aferente în contul clientului.

În cazul creditelor garantate cu ipotecă, procedura este ceva mai complicată, întrucât banca de la care se ia creditul de refinanţare trebuie să

ceară acordul băncii care a acordat iniţial finanţarea de a institui o ipotecă de rang inferior. Un creditor care are drept de ipotecă de rang doi îşi va recupera creanţele, în cazul în care garanţia este executată, doar după ce creditorul care are ipotecă de rang unu se îndestulează. "Tranzacţia de refinanţare se efectuează după ce banca de la care se contractează creditul de refinanţare instituie ipoteca de rang 2 asupra imobilului adus în garanţie. Banca de la care a fost contractat creditul iniţial va ridica ipoteca asupra imobilului ulterior momentului în care suma necesară rambursării creditului este încasată în cont, urmând ca ipoteca de rang doi în favoarea noii bănci să devină de rang unu", spun reprezentanţii GE Garanti Bank.

Refinanţarea s-ar putea dovedi însă dificilă pentru clienţii care au optat pentru un grad de îndatorare ridicat la momentul contractării creditului iniţial. În condiţiile în care băncile au devenit mult mai prudente în prezent, clienţii pot fi puşi în situaţia în care nu mai reuşesc să se califice pentru un împrumut suficient de mare încât să ramburseze integral datoria, chiar dacă dobânzile au coborât.

"La o refinanţare garanţia trebuie reevaluată, iar valoare actuală ar putea să nu fie avantajoasă pentru clienţi", subliniază Mitică Tararache.

În cazul unui credit de refinanţare, clientul nu intră în niciun moment în posesia banilor. Banca de la care se ia creditul de refinanţare trimite sumele direct în contul de credit deschis la banca iniţială.

"Tranzacţia de refinanţare poate fi efectuată prin ordin de plată condiţionat, în care se stipulează obligativitatea închiderii creditului anterior. În acest mod, banca de la care se contractează noul credit se asigură că datoria anterioară a clientului a fost stinsă. În cazul în care tranzacţia de refinanţare este efectuată prin ordin de plată standard, clientul va furniza băncii de la care contractează noul credit documentele care dovedesc închiderea creditului vechi", explică reprezentanţii Garanti Bank.

Chiar dacă clientul se califică pentru obţinerea unui împrumut mai mare decât datoria pe care o are de rambursat, suma suplimentară este blocată până la stingerea vechiului credit. "Eventualele suplimentări se blochează în conul clientului de la banca ce refinanţează până la emiterea adresei de lichidare a creditului", spune Alin Alupei.

Costuri clare pentru refinanţare

Noile reglementări stipulează că băncile pot percepe comision de rambursare anticipată doar în cazul creditelor cu dobândă fixă, iar valoarea acestuia nu poate depăşi 1% din valoarea rămasă. În cazul creditelor cu dobândă variabilă nu poate fi perceput comision. Băncile vor elibera gratuit clienţilor un document prin care să ateste faptul că au fost stinse toate obligaţiile în cazul rambursării anticipate.