Fondul Proprietatea (simbol bursier FP) a încheiat un contract de credit de tip „revolving“ cu sucursala locală a Citibank Europe în valoare totală de 500 milioane de lei, banii urmând să fie folosiţi inclusiv la răscumpărărea propriilor acţiuni.

„Sumele ce vor fi trase conform contractului de credit vor fi folosite în scopuri corporative, inclusiv pentru programe de răscumpărare, excluzând însă scopuri investiţionale. Perioada de disponibilitate a contractului de credit expiră la data de 27 noiembrie 2015, iar rambursarea finală ar trebui să aibă loc la data de 31 decembrie 2015, cel mai târziu“, a anunţat administratorul fondului, Franklin Templeton.

Prioritatea administratorului este de a reduce discountul de tranzacţionare, adică diferenţa dintre preţul de pe bursă al titlurilor FP şi valoarea activului net la care îşi evaluează portofoliul.

Prioritatea administratorului este de a reduce discountul de tranzacţionare, adică diferenţa dintre preţul de pe bursă al titlurilor FP şi valoarea activului net la care îşi evaluează portofoliul.

Una dintre metode este răscumpărarea propriilor acţiuni, dar pentru a-şi îndeplini acest obiectiv, Fondul are nevoie de lichidităţi. „Combustibilul“ acestui program vine din dividendele încasate de Fond de la companiile din portofoliu şi din vânzarea participaţiilor.

La finalul anului trecut, fondul mai avea în conturi lichidităţi de 6,8 milioane de lei, iar în depozite cu maturităţi mai mici de trei luni 84,2 milioane de lei. Acum ar mai avea nevoie de 114 milioane de lei doar pentru a-şi duce la capăt programul actual de răscumpărări.

Fondul Proprietatea a vândut anul trecut întreaga participaţie la Transelectrica (TEL), încasând 212 milioane de lei, o parte din deţinerea la Romgaz (SNG), pentru 645 milioane de lei, şi un pachet de acţiuni la Conpet (COTE), pentru aproape 100 milioane de lei.

Pe de altă parte, două dintre cele mai aşteptate tranzacţii nu s-au mai materializat, anume listarea pe bursă a Hidroelectrica şi vânzarea participaţiilor minoritare la filialele Electrica (EL). Fondul deţine 20% din producătorul de energie, iar listarea pe bursă i-ar fi permis să-şi lichidizeze acţiunile, în timp ce în schimbul pachetelor de 22% deţinute la firmele de distribuţie şi furnizare din grupul Electrica se aştepta să încaseze cel puţin 770 milioane de lei.

Celelalte firme rămase în portofoliul Fondului Proprietatea sunt departe de a fi „vandabile“ în acest moment. OMV Petrom (SNP) are cea mai mare pondere în activele fondului, însă în prezent preţul acţiunilor producătorului de petrol este foarte redus din cauza contextului internaţional al preţului mic la barilul de ţiţei. Compania de Aeroporturi Bucureşti şi Portul Constanţa vor intra pe lista scurtă a privatizărilor prin bursă de-abia după Hidroelectrica, iar Complexul Energetic Oltenia, unde FP deţine 20%, este într-o situaţie financiară gravă.

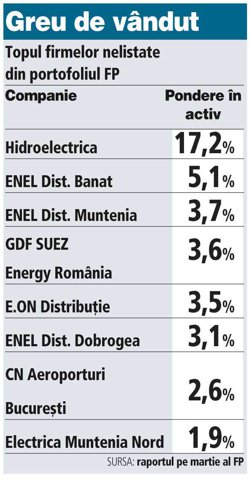

Fondul mai deţine şi participaţii minoritare în firmele de distribuţie a energiei şi gazelor controlate de grupurile Enel, E.ON şi GDF SUEZ. Spre deosebire de Electrica, acestea nu şi-au manifestat interesul în a achiziţiona acţiunile Fondului.

La 31 martie 2015, peste 50% din activele fondului erau plasate în companii nelistate, din care pachetul de 20% din acţiunile Hidroelectrica este cel mai valoros - 2,1 miliarde de lei.