Proiectul de rescriere a Codului Fiscal, în plină desfăşurare, reprezintă o etapă mult aşteptată de către contribuabili. Pe lângă aşteptatele beneficii ale unui document cursiv, uşor de parcurs de către cititorii săi, noul Cod Fiscal va aduce şi modificări ale unora din prevederile actuale.

În privinţa impozitului pe clădiri, principala modificare avută se referă la introducerea distincţiei între clădire rezidenţială (şi anume, construcţia care satisface cerinţele de locuit ale unei persoane sau familii), clădire nerezidenţială (definită ca fiind orice clădire care nu este rezidenţială) şi clădire cu destinaţie mixtă (adică o clădire folosită atât în scop rezidenţial, cât şi nerezidenţial).

O primă observaţie este aceea că definiţiile oferite de noul text legislativ sunt generale şi pot ridica întrebări sau interpretări. Introducerea noţiunii de clădire rezidenţială în sensul construcţiei care satisface condiţiile de locuit, iar nerezidenţială cea care nu este rezidenţială ne indică faptul că termenul rezidenţial în sensul Codului Fiscal este diferit de definiţia din DEX conform căreia rezidenţial înseamnă „de reşedinţă”, iar reşedinţa este „sediul unei autorităţi sau al unei persoane” –în fapt vorbim deci de un singur spaţiu, teoretic cel înscris în actul de identitate sau în actul constitutiv. Pentru a susţine faptul că sensul cuvântului rezidenţial menţionat în Codul Fiscal este altul decât cel din DEX pornim de la nevoia legiuitorului de a defini termenul nerezidenţial. Este evident sensul acestei definiţii chiar dacă nu este menţionat explicit – nerezidenţial este un spaţiu legat de obţinerea unui venit dintr-o activitate economică, de exemplu închirierea acestui spaţiu unei alte persoane sau desfăşurarea direct de către proprietar a unor activităţi economice. Deducem astfel că orice alt spaţiu în care nu se desfăşoară o activitate economică şi satisface condiţiile de locuit este un spaţiu rezidenţial. În consecinţă, o persoană care deţine cinci apartamente care satisfac condiţiile de locuit şi nu desfăşoară activate economică în niciunul din aceste apartamente, va fi considerată că deţine numai clădiri rezidenţiale (deşi nu locuieşte efectiv in toate).

Intr-adevăr definiţiile de rezidenţial, nerezidenţial şi folosinţă mixtă sunt introduse pentru a facilita noul sistem de impozitare după folosinţă şi nu în funcţie de tipul proprietarului. Astfel, în cazul clădirilor rezidenţiale deţinute atât de persoanele fizice cât şi de cele juridice, cota de impozit va fi unică - 0,1%, însă baza de impozitare rămâne diferită, şi anume cea menţionată de prezentul Cod Fiscal:

în cazul persoanelor fizice - valoare impozabilă fixă pe m2 stabilită în funcţie de tipul clădirii, înmulţită cu un coeficient calculat în funcţie de zona şi rangul localităţii;

în cazul persoanelor juridice - valoarea impozabilă poate fi ultima valoare impozabilă înregistrată în evidenţele organului fiscal, valoarea rezultată dintr-un raport de evaluare, valoarea de construcţie sau de dobândire. În cazul în care valoarea impozabilă nu este actualizată în ultimii trei ani anteriori anului de referinţă, cota de impozit se măreşte la 5%- 10%.

În cazul sediilor persoanelor juridice impozitarea se face ca şi până acum la valoarea de construcţie sau de dobândire şi evaluare. Rămâne şi în cazul persoanelor juridice întrebarea cum va fi considerată o clădire deţinută, dar care nu este folosită nici pentru sediul societăţii, nici pentru a desfăşura activitatea proprie sau pentru a obţine venituri. Ar putea intra în această categorie locuinţele de serviciu şi vilele de protocol?

În cazul clădirilor nerezidenţiale, adică cele destinate pentru activităţi economice, cota de impozitare va fi de asemenea unitară, de această dată cea prevăzută în prezent pentru persoane juridice (0,25 – 1,5%), cotă ce se va aplica asupra valorii rezultate dintr-un raport de evaluare întocmit de un evaluator autorizat. În lipsa unui astfel de raport, cota de impozitare se va mări în cazul persoanelor fizice la 2%, aplicată bazei de impozitare prevăzute pentru clădirile rezidenţiale (adică baza de calcul actuală - varianta (a) de mai sus), iar pentru persoanele juridice la 5%-10% asupra valorii impozabile a clădirii (tot baza de calcul actuală - varianta (b) de mai sus).

Un aspect neclarificat este cel legat de existenţa raportului de evaluare. In cazul persoanelor fizice nu se specifică perioada de valabilitate a raportului de evaluare (legiuitorul nu menţionează cât de des trebuie întocmit), în schimb în cazul persoanelor juridice este necesară o evaluare realizată o dată la 3 ani. Este evident ca o clarificare o sa fie necesară, deoarece ar fi neplăcut / costisitor să vedem că se solicită în fiecare an raport de evaluare persoanelor fizice. De asemenea, considerăm necesară oferirea unor alternative mai puţin costisitoare, de exemplu grilele folosite de notari în cazul tranzacţiilor imobiliare pentru stabilirea taxelor notariale.

În cazul clădirilor mixte, impozitarea se va face proporţional, în funcţie de suprafaţa destinată ocupării rezidenţiale şi celei cu caracter nerezidenţial, urmând regulile prevăzute pentru fiecare tip de spaţiu. Această regulă este clar menţionată pentru persoanele juridice şi se aplică şi în cazul în care nu este efectuată o delimitare clară între cele două tipuri de suprafeţe.

Pentru persoane fizice însă, legea este mai strictă şi menţionează faptul că în cazul în care suprafeţele folosite în scop rezidenţial şi cele folosite în scop nerezidenţial nu sunt evidenţiate distinct, se va aplica cota de 2% asupra întregii valori impozabile calculate pentru clădirile rezidenţiale. Cu alte cuvinte clădirea se consideră cu caracter rezidenţial în întregime şi se aplică o penalitate la cota de impunere (2% vs. 0.1%). Excepţie la această regulă este situaţia în care, deşi suprafeţele nu sunt delimitate, cheltuielile imobilului sunt înregistrate în sarcina persoanei care desfăşoară activitatea economică, caz în care impozitul pe clădiri se va calcula conform regulilor aplicabile clădirilor nerezidenţiale deţinute de persoanele fizice. Astfel, clădirea se consideră în întregime cu destinaţie nerezidenţială şi se va aplica cota de 0,25%-1,5% la valoarea reevaluată sau, în lipsa unui raport de evaluare, 2% asupra valorii calculate pentru clădirile rezidenţiale (la metru pătrat – varianta (a) de mai sus).

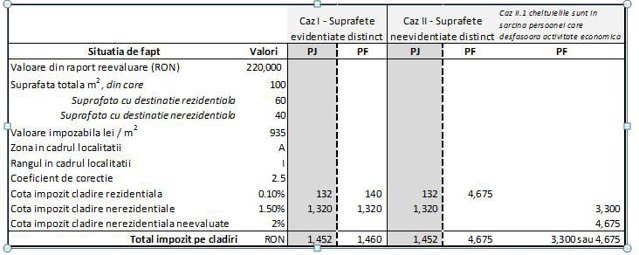

Pentru a vedea care variantă este mai rentabilă am efectuat un calcul ipotetic al impozitului pe clădiri, presupunând cazul unei clădiri cu destinaţie mixtă (60% din suprafaţa acesteia fiind cu destinaţie rezidenţială şi 40% cu destinaţie nerezidenţială), o valoare reevaluată de 220,000 RON (aproximativ 50,000 EUR), aflată în zona A, rangul I al unui oraş care foloseşte cota maximă de impozitare de 1,5%. În prezent impozitând în funcţie de proprietar şi nu de destinaţie pentru o astfel de clădire, o persoană fizică ar plăti un impozit de aproximativ 234 RON, iar o persoană juridică aproximativ 3,300 RON.

Conform noului sistem de impozitare, din calculele efectuate observăm că impozitul pe clădire va fi aproximativ egal pentru persoanele fizice şi cele juridice, în cazul în care suprafaţa rezidenţială este evidenţiată distinct de cea nerezidenţială (1,452 RON si 1,460 RON).

Totuşi, în cazul în care suprafeţele nu sunt evidenţiate distinct (în exemplul nostru ştim ca 60 % este rezidenţial şi 40% nerezidenţial), impozitul va fi semnificativ mai mare pentru persoanele fizice decât pentru persoanele juridice, şi anume de trei ori mai mari dacă cheltuielile aferente imobilului sunt suportate de persoana fizică (4,675 RON la persoane fizice faţă de 1,452 RON la persoane juridice) sau de două ori şi jumătate dacă cheltuielile aferente imobilului sunt suportate de persoanele care desfăşoară activitatea economică (3,300 RON la persoanele fizice faţă de 1,452 RON la persoanele juridice). În acest din urmă caz, dacă nu există un raport de evaluare, impozitul plătit de persoanele fizice va fi tot de trei ori mai mare decât cel plătit de persoanele juridice (4,675 RON faţă de 1,452 RON).

Din calculele efectuate, considerăm disproporţionat impozitul plătit de persoanele fizice care nu evidenţiază distinct suprafaţa rezidenţială de cea nerezidenţială faţă de cel plătit de persoanele juridice aflate în aceeaşi situaţie, şi anume:

de 3.2 ori mai mare dacă cheltuielile rămân în sarcina persoanei fizice;

de 2.2 ori mai mare în cazul în care cheltuielile aferente imobilului sunt înregistrate în sarcina persoanei care desfăşoară activitatea economică;

de 3.2 ori mai mare în cazul în care cheltuielile aferente imobilului sunt înregistrate în sarcina persoanei care desfăşoară activitatea economică, dar clădirea nu este evaluată.

De ce pentru persoanele juridice (Art. 466) în cazul clădirilor cu caracter mixt care nu este evidenţiat distinct (rezidenţial vs. nerezidenţial) valoarea impozabilă se determină proporţional cu aceste suprafeţe, în timp ce pentru persoanele fizice (Art. 465) impozitul se calculează aplicând o cotă mai mare decât cea standard la întreaga suprafaţă? Aceasta pare a fi o penalitate aplicată persoanelor fizice şi nu înţelegem motivaţia acesteia în măsura în care situaţia de fapt nu este diferită de cea a persoanelor juridice, şi anume suprafeţele nu sunt evidenţiate distinct.

Concluzia analizei simplificate efectuate mai sus este că persoanele fizice trebuie să evidenţieze distinct suprafeţele mixte. Având în vedere diferenţele mari de impozit înregistrate în cazul evidenţierii sau neevidenţierii suprafeţelor folosite, ne putem aştepta şi la diferite obiecţii/contestaţii din partea autorităţilor fiscale faţă de modul de determinare al acestor suprafeţe. De asemenea, să nu uităm că analiza ce trebuie realizată este mai complexă în practică şi trebuie să pună şi problema deductibilităţii cheltuielilor aferente la nivelul persoanei care desfăşoară activităţile economice în spaţiul respectiv.

Pe lângă schimbarea modului de calcul al impozitului pe clădiri exemplificat anterior, noul text de lege aduce alte două schimbări care merită atenţie, şi anume: (1) se elimină reducerile de impozit acordate pentru apartamentele aflate în blocuri cu mai mult de 3 niveluri şi pentru clădirile cu vechime mai mare de 30, respectiv 50 de ani şi (2) se elimină majorările impozitului în cazul clădirilor cu suprafaţă construită mai mare de 150 m2 , precum şi majorările pentru persoanele fizice care deţin mai multe clădiri.

La o primă vedere, se pare că principiul echităţii fiscale la nivelul persoanelor fizice nu este încălcat. Acesta este menţionat în Codul Fiscal şi spune că impunerea veniturilor persoanelor fizice trebuie să fie diferită, în

funcţie de mărimea acestora. Aceasta deoarece pentru o casă cu suprafaţă mai mare sau pentru mai multe case, numărul de metri pătraţi creşte, deci şi impozitul pe clădiri creşte, fără a mai fi necesară o impozitare suplimentară a celor care au mai multe proprietăţi sau proprietăţi mai mari. Totuşi, considerăm că ar trebui păstrate reducerile de impozit pentru clădirile vechi sau pentru locuinţele aflate în blocuri înalte, precum şi introducerea unor deduceri suplimentare, precum cele pentru investiţiile în îmbunătăţiri energetice, efectuarea unor operaţiuni de reparaţii, etc.

În concluzie, proiectul noului Cod Fiscal aduce schimbări în domeniul impozitului pe clădiri care reflectă realitatea din domeniul locativ, şi anume desfăşurarea de activităţi economice în cadrul multor clădiri / încăperi deţinute de către persoane fizice. Astfel, noul impozit pe clădiri are în vedere nu numai forma de proprietate, ci şi destinaţia acestuia. Considerăm totuşi că noul text legislativ trebuie revizuit pentru a asigura o aliniere a bazelor de impozitare la persoanele fizice şi juridice şi în cazul clădirilor rezidenţiale sau mixte şi pentru a elimina o povară excesivă pentru persoanele fizice (determinată de evaluarea periodică), precum şi pentru a clarifica alte aspectele ce ţin de aplicarea şi interpretarea noilor termeni folosiţi de către legiuitor.

Mihaela Mitroi, Lider Servicii Fiscale şi Juridice, PwC România

Andrei Birman, Manager taxe, PwC România