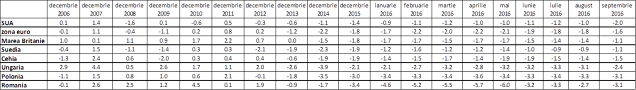

Expectatiille inflationiste au un rol major in mersul inflatiei si conduita bancilor centrale. Guvernatorul Bancii Centrale a Irlandei, Philip Lane, afirma ca nu trebuie pierduta lupta cu asteptarile inflationiste (Daily Mail, 29 octombrie, a.c). Acelasi deziderat il repeta, intr-o forma sau alta, membrii Comitetului Executiv al ECB in frunte cu presedintele Mario Draghi. De ce exista preocupare deosebita pentru expectatii inflationiste? Fiindca numeroase banci centrale au fost departe de tintele lor de inflatie dupa izbucnirea crizei financiare si economice (figura 1), iar asteptarile inflationiste pot fi influentate in mod semnificativ de evolutia efectiva a inflatiei.

Figura 1: deviatii de la tinta de inflatie

Sursa: date din statistici nationale si internationale puse la dispozitie de colegi din BNR. Nota: abaterile de la tinta la fiecare final de an (2006-2015), iar pentru anul curent (2016) au fost trecute valorile lunare (ianuarie-martie). Devierea pentru Romania creste brusc si mult in 2015, cand a avut loc scaderea masiva de TVA, continuata in 2016. Si in 2010 deviatia a crescut mult odata cu marirea TVA de la 19 la 24%. Pentru Romania inainte de 2014 si Ungaria inainte de 2007 tintele de inflatie nu sunt stationare; de aceea graficul le puncteaza cu buline.

Credibilitatea bancilor centrale

Cand avem in vedere inflatia, sunt doua aspecte majore ce privesc credibilitatea ECB in mod nemijlocit. Unul este legat de capacitatea de a atinge tinta de inflatie, ceea ce se dovedeste un demers extrem de dificil in ani de criza si mari incertitudini, cand socuri adverse sunt multiple; apare o problema mare cand devieri constante de la tinta afecteaza expectatii inflationiste. Al doilea aspect priveste deflatia (scaderea indicelui preturilor) pe fondul starii de indatorare masiva, publica si privata (acel debt deflation, evocat de Irving Fisher in secolul trecut). Este de adaugat aici impactul pe care asteptari privind o inflatie foarte scazuta il poate avea asupra inclinatiei de a investi vs. economisire.

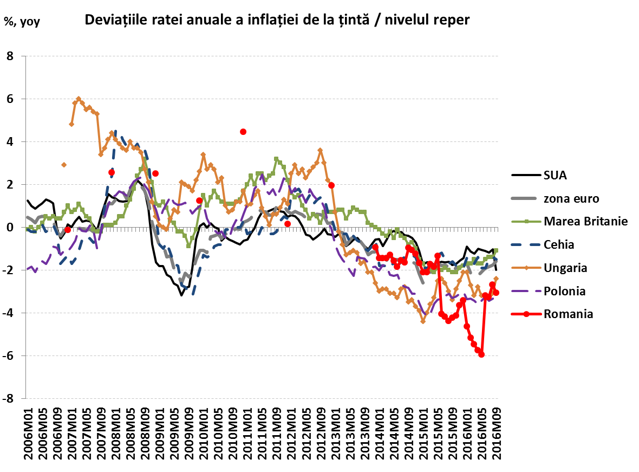

Fed, ECB, Banca Japoniei, Banca Angliei au recurs la masuri neconventionale in conditiile in care politica monetara a intalnit restrictia impusa de nivelul foarte scazut al inflatiei вҖ“asa numita ZLB (zero lower bound). De aceea, au fost efectuate masive injectii de lichiditate in sistemele economice; s-au emis mari cantitati de baza monetara care, in conditii normale (privind viteza de circulatie a banilor, factor de multiplicare de catre banci comerciale) ar fi condus la cresteri considerabile de masa monetara (M2), de tranzactii si, mai departe, de inflatie. De ce nu s-a intamplat astfel nu este de mirare daca ne gandim la ceea ce numim вҖңcapcana lichiditatiiвҖқвҖҷ (liquidity trap) in analiza de tip Keynesian: crestere puternica a inclinatiei pentru detinere de active cat mai lichide, cu grad de lichiditate maxim (cash). De ce a crescut aceasta inclinatie? Intrucat, cum se intampla in crize financiare adanci, castelul de carton al supra-expansiunii creditului se surpa вҖ“este faza descendenta a ciclului вҖңвҖҷavant si prabusireвҖқвҖҷ (boom and bust).

Banci centrale mari au incercat sa evite prabusirea sistemului prin emisiuni de moneda de baza (base money); de pilda, bilantul Fed-ului a crescut de la 800 miliarde USD in 2008 la peste 4,5 trilioane USD in 2015 fara a asista la o crestere semnificativa a inflatiei. In aceeasi perioada, baza monetara a ECB a crescut mult mai putin (si fiindca operatiunile QE au inceput mai tarziu), iar cea a Bancii Japoniei arata o dinamica cumulativa apropiata de cea din SUA (figura 2).

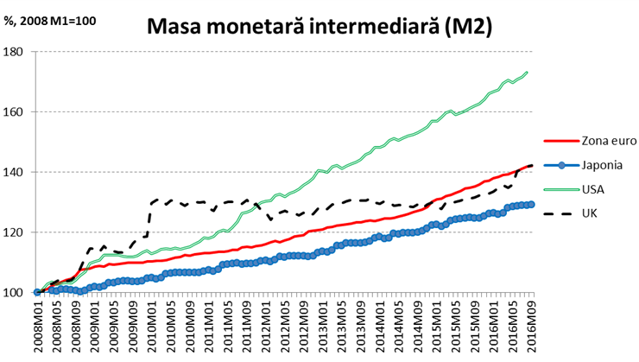

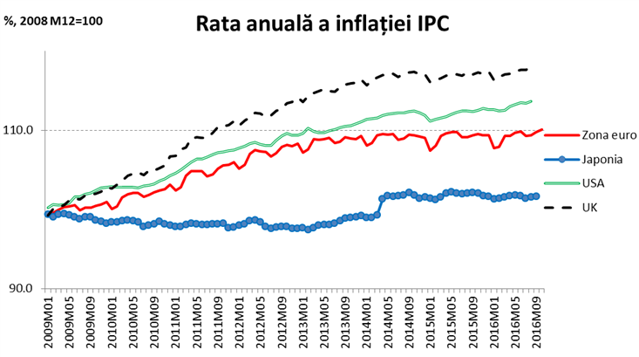

Injectii de baza monetara, practic, au compensat un intens deleveraging (dezintermediere in sistemul bancar/financiar) ce s-a produs ca urmare a deprecierii considerabile a multor active financiare; valoarea acestora a scazut odata cu criza financiara avand corespondent in diminuarea componentei de cvasi-bani in masa monetara si amplificarea goanei dupa lichiditate. Totodata, injectiile de baza monetara au contracarat fuga dupa lichiditate, echivalenta cu scaderea velocitatii banilor. Daca se compara expansiunea bazei monetare (Mo) cu cea a masei monetare intermediare (M2) in SUA, Marea Britanie, Japonia, zona euro, se observa o diferenta foarte mare, care dovedeste cat de intens au functionat вҖңcapacana lichiditatiiвҖҷвҖҷ si dezintermedierea financiara (figura 2 si figura 3). Discrepanta intre dinamica Mo (mai ales) si M2, pe de o parte, si cea a inflatiei (figura 4) arata cat de mult a scazut velocitatea banilor.

Putem considera ca, in lumina experientei din timpul Marii Depresiuni si tinand cont de analize de referinta (intre care ale lui Milton Friedman si Anna Schwartz; Ben Bernanke; Peter Temin, etc), guverne si banci centrale au ales ca functie obiectiv limitarea caderii productiei si prevenirea deflatiei. De la bancile centrale s-a cerut foarte mult din acest punct de vedere; a capatat de altfel faima propozitia вҖңcentral banks are the only game in townвҖқ (vezi si Mohamed El-Erian, вҖңThe only game in town: central banks, instability and the next collapse, 2016)).

Cum este mentionat mai sus, bancile centrale au introdus baza monetara (Mo) in sistem drept substitut la componenta de cvasi-bani a bancilor comerciale aflata in proces de descrestere si, totodata, pentru a compensa scaderea vitezei de circulatie a banilor. Scaderea velocitatii banilor poate fi pusa si pe seama iesirii de baza monetara din circuitul bancar (bani au plecat si in cautarea de randamente superioare, search for yield, in economii emergente alimentand bule speculative acolo). Cerinte marite de capital propriu si lichiditate (Basel III, ca parte a unui nou regim de reglementare si supraveghere a sistemului bancar) au contribuit la dezintermediere.

Fara injectii mari de baza monetara (Mo), influenta asupra activitatii economice ar fi fost, este de admis, considerabil mai severa: scaderi atat de preturi cat, mai ales, de activitate economica, la cercuri vicioase in lant. Drept este ca, in timp, programenel QE sunt insotite de efecte secundare negative tot mai intense. Se poate considera ca prin operatiuni de QE, bancile centrale folosesc (Mo) ca variabila de control incercand sa influenteze dimensiunea masei monetare.

Figura 2: dinamica bazei monetare in tari industrializate

Sursa: date din statistici nationale si internationale prelucrate de colegi la BNR

Figura 3: masa monetara intermediara (M2) in unele tari industrializate

Surse: date din statistici nationale si internationale prelucrate de colegi la BNR

Figura 4: dinamica inflatiei

Sursa: statistici nationale si international prelucrate la BNR

Relaxarea cantitativa si aspecte conceptuale

Programele neconventionale ale bancilor centrale, de relaxare cantitativa (QE), readuc in discutie chestiuni de ordin cognitiv si operational ce au definit activitatea lor de-a lungul timpului. In perioada inflatiei cronice din anii 60 si 70вҖҷвҖҷ dupa al doilea Razboi Mondial, s-a impus controlul agregatelor monetare ca mijloc de stopare a inflatiei, prin reguli monetare. Tezele lui Milton Friedman mergeau catre zenit si Paul Volcker, la carma Fed-ului, a reusit sugrumarea inflatiei in anii 80вҖҷ prin controlul cantitativ drastic al masei monetare; somajul a fost insa mare.

Agregatele monetare s-au dovedit un concept prea vag si nesatisfactor in conduita politicii monetare; productia de cvasi-bani a bancilor comerciale, financializarea economiilor, facand tot mai imprecisa relatia intre baza monetare (Mo) si masa monetara (M2, M3, etc). Si-a facut partie o noua paradigma de regim de politica monetara ce a mizat pe controlul ratelor de politica monetara --tintirea inflatiei. Rezultate au fost remarcabile in stapanirea inflatiei in diverse tari, dar si aceasta abordare a dovedit limite importante in timp вҖ“iesite la iveala mai cu seama in Marea Recesiune.

Bule speculative cauzate, intre altele, de expansiunea creditului au avut corespondent intr-o crestere puternica a agregatelor monetare, ceea ce a fost subestimat (neglijat) de modelele utilizate de banci centrale. Este ce spune si Claudio Borio, de la Banca Rerglementelor Internationale, cu o formulare memorabila: modele lipsite de sector financiar in alcatuirea lor sunt precum Hamlet fara Print. Axel Weber, fost presedinte ale Bundesbank, remarca si el unilateralitatea tintirii inflatiei in intelegerea riscurilor sistemice (вҖңвҖҷRethinking inflation targetingвҖқвҖҷ, 8 June, Project Syndicate, 2015). Aceasta nu inseamna renuntarea la tintirea inflatiei, ci regandirea regimului si observarea atenta a agregatelor monetare вҖ“este ceea ce se incearca in prezent prin masuri macroprudentiale.

Deci operatiuni de QE (relaxari cantitative), ca masuri non-standard, au luat locul masurilor traditionale de scadere a dobanzilor de politica monetara in conditiile in care o inflatie extrem de scazuta face ca ratele de politica monetara sa se loveasca de restrictia ZLB (desi s-a vazut ca aceasta restrictie a fost depasita de unele banci centrale prin rate nominale de politica monetara negative). Aceste injectii au inlocuit active financiare ce nu aveau circulatie usoara, care ingreunau miscarea lichiditatii in sistemul financiar. Cand Fed, ECB, vorbesc despre вҖңвҖҷstricareaвҖқ mecanismului de transmisie au in vedere ca rate foarte scazute de politica monetara nu se vad in miscarea creditului. Drept este ca cererea de credit este si ea mult diminuata in conditii de criza si supra-indatorare.

Achizitii masive de active suverane si private au menirea de a lubrifia sistemul din nou. Dar au dreptate cei ce spun ca poti duce caii la rau, dar nu ii poti forta sa bea; aceasta zicala este mai valabila in Europa, care depinde covarsitor de finantarea bancara (in SUA pietele de capital dau mai mult de 2/3 din finantare). Este motivul pentru care nu putini cer un nou activism fiscal, mai ales unde exista spatiu de manevra (analiza de referinta au Bradford DeLong si Larry Summers, вҖңFiscal policy in a depressed economyвҖқ, Brookings Papers on Economic Activity, Spring, 2012); si FMI inclina catre aceasta pozitie, ce tine cont de efecte perverse ale programelor QE.Efectele perverse ale programelor QE nu sunt minore si este legitima intrebarea privind durata acestor operatiuni? Este o discutie ce depaseste insa tema acestui text.

Relevanta pentru Romania

Este descrierea de mai sus relevanta pentru Romania. Este in masura in care presiuni dezinflationiste s-au manifestat si la noi puternic. Dezinflatia in Romania a fost ajutata de ce s-a intamplat pe plan mondial; devierile de la tinta de inflatie au fost sub imperiul presiunilor dezinflationiste externe. Iar socurile cresterii si apoi reducerii de TVA au amplificat devierea de la tinta in 2010 si, respectiv, 2015.

In economia autohtona coabiteaza presiuni dezinflationste cu presiuni inflationiste; primele depind de factori structurali in economia globala, in timp ce presiunile inflationiste, dincolo de cresteri de salarii ca miscari discrete (gen ridicarea salariului minim) au legatura cu penuria de forta de munca ce se simte intens in unele sectoare (si ca efect al exodului de capital uman). Unde sunt castiguri de productivitate importante, presiuni inflationiste pot fi partial compensate.

Ps. Acest text este o portiune din versiunea publicata pe blogul BNR, 7 noiembrie, 2016