Cinci ani de pensii private obligatorii: cât au câştigat românii pentru pensia de peste 20 de ani

Fondurile de pensii private obligatorii au obţinut un randament mediu de 56% din momentul lansării până în prezent, câştigurile situându-se peste rata inflaţiei. De performanţele acestor fonduri, care investesc în titluri de stat acţiuni şi depozite bancare, depinde pensia pe care o vor încasa 5,7 milioane de români peste douăzeci de ani.

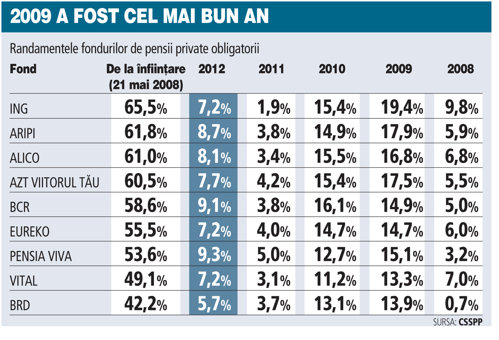

Fondul administrat de ING este cel mai performant cu un randament de 65,46% în intervalul cuprins între 21 mai 2008 şi 13 septembrie 2012, potrivit calculelor ZF în baza informaţiilor afişate de Comisia de Supraveghere a Sistemului de Pensii Private (CSSPP).

În acest interval rata inflaţiei a fost de circa 30%, astfel că randamentul real, ajustat cu rata inflaţiei, al celui mai perfomant fond de pensii este de 35%.

Pe locul secund se situează fondul Aripi administrat de Generali cu un randament de 61,8%, urmat la scurtă distanţă de fondul Alico cu o performanţă de 61,02%. Toate cele nouă fonduri de pensii obligatorii din piaţă sunt pe plus după cinci ani de la lansare, înregistrând un randament mediu de 56,43%.

Fondurile de pensii obligatorii au luat startul în urmă cu cinci ani pe 17 septembrie 2007, iar din 20 mai 2008 au început să încaseze primele contribuţii din venitul brut al angajaţilor şi să facă primele investiţii. Faptul că au fost lansate cu doar câteva luni înainte de declanşarea crizei financiare nu a fost un dezavantaj pentru fondurile de pensii obligatorii. Dimpotrivă, nivelul ridicat al dobânzilor la depozite bancare şi titluri de stat, corecţiile negative de pe bursă au fost pentru fondurile de pensii adevărate oportunităţi de investiţii şi le-au ajutat să obţină randamente ridicate.

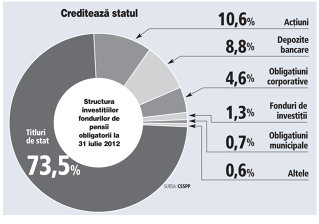

Titlurile de stat sunt principalele investiţii ale fondurilor de pensii. În prezent, acest tip de investiţii deţine o pondere de 73,5% din activele de 8,5 miliarde de lei ale fondurilor de pensii, potrivit informaţiilor disponibile la finalul lunii iulie. Acţiunile companiilor tranzacţionate la bursă reprezintă al doilea cel mai important plasament, cu o pondere de 10,5% din active, iar depozite bancare au atras 8,8% din activele fondurilor.

Titlurile de stat sunt principalele investiţii ale fondurilor de pensii. În prezent, acest tip de investiţii deţine o pondere de 73,5% din activele de 8,5 miliarde de lei ale fondurilor de pensii, potrivit informaţiilor disponibile la finalul lunii iulie. Acţiunile companiilor tranzacţionate la bursă reprezintă al doilea cel mai important plasament, cu o pondere de 10,5% din active, iar depozite bancare au atras 8,8% din activele fondurilor.

Anul 2009, an în care bursa a decolat într-un raliu prelungit, iar dobânzile la titluri de stat au urcat până la 10% pe an, a fost cel mai bun pentru fondurile de pensii private. Randamentele obţinute în 2009 variază între un maxim de 19,4% atins de fondul ING şi un minim de 14% atins de fondul BRD. În 2009 fondurile de pensii au marcat un randament mediu de aproape 16%, peste media de 14,34% din 2010 şi de 3,66% din 2011. În 2009 investiţiile fondurilor de pensii obligatorii în titluri de stat reprezentau circa 55% din activele de peste 1,5 miliarde de lei, pe locul secund al celor mai importante plasamente situându-se obligaţiunile corporative cu o pondere de 22,75% din active. În acţiuni, fondurile aveau investite circa 5% din active.

Importante modificări au intervenit şi în alocarea activelor pentru investiţii locale sau externe. Astfel, dacă în iulie 2009 fondurile investeau circa 74% din active pe piaţa românească şi restul de 26% pe pieţele externe, în prezent ponderea plasamentelor locale a urcat până la 93%. Principalul motiv pentru care fondurile de pensii obligatorii investesc pe pieţele externe este lipsa de oportunităţi pe piaţa locală. Pe Bursa de la Bucureşti domină companiile din sectorul bancar şi energetic, fără a exista companii din industria telecomunicaţiilor sau retail. Astfel că fondurile de pensii aleg să cumpere astfel de companii de pe bursele mai mature din regiune, precum Polonia sau Franţa. Nici piaţa locală de obligaţiuni corporative nu oferă suficiente oportunităţi de investiţii fondurilor, care aleg să cumpere obligaţiuni emise de companii străine.

Importante modificări au intervenit şi în alocarea activelor pentru investiţii locale sau externe. Astfel, dacă în iulie 2009 fondurile investeau circa 74% din active pe piaţa românească şi restul de 26% pe pieţele externe, în prezent ponderea plasamentelor locale a urcat până la 93%. Principalul motiv pentru care fondurile de pensii obligatorii investesc pe pieţele externe este lipsa de oportunităţi pe piaţa locală. Pe Bursa de la Bucureşti domină companiile din sectorul bancar şi energetic, fără a exista companii din industria telecomunicaţiilor sau retail. Astfel că fondurile de pensii aleg să cumpere astfel de companii de pe bursele mai mature din regiune, precum Polonia sau Franţa. Nici piaţa locală de obligaţiuni corporative nu oferă suficiente oportunităţi de investiţii fondurilor, care aleg să cumpere obligaţiuni emise de companii străine.

Randamentele obţinute în primii ani de funcţionare de fondurile de pensii nu reprezintă o garanţie că următorii ani vor fi la fel. Cert este însă că fondurile de pensii, care strâng contribuţii lunare de circa 200 milioane de lei de la angajaţi, trebuie să obţină la finalul celor douăzeci de ani de contribuţii o sumă suficientă cât să asigure o pensie celor 5,7 milioane de români, astăzi angajaţi la stat sau la privat.