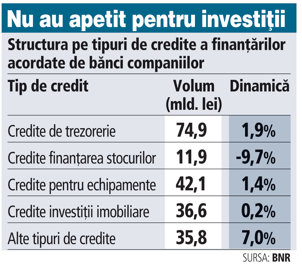

Dovada că firmele nu investesc: 40% din credite sunt pentru nevoi curente

Cea mai mare parte a creditelor sunt acordate pentru finanţarea nevoilor curente sau a stocurilor. Creditele pentru capital de lucru reprezentau 75 mld. lei în august.

Companiile se tem încă să se arunce în proiecte de investiţii, iar apetitul lor de a se îndatora rămâne anemic. La nivel agregat, expunerea băncilor pe segmentul companiilor a crescut cu o singură cifră în ultimul an.

Analiştii spun că de vină sunt încetinirea economiei, diferitele măsuri fiscale neîncurajatoare, dar şi problemelor anterioare pe care companiile le-au avut cu finanţările de la bănci. Restanţele la plata creditelor companiilor au urcat pe fondul crizei financiare, veniturile reducându-se puternic, în special în cazul întreprinderilor mici şi mijlocii.

Situaţia nu este prea diferită faţă de anul trecut, creditele acordate pentru investiţii fiind relativ constante. Faţă de august 2013 se constată însă o contracţie pe partea de credite pentru finanţarea stocurilor, care au scăzut cu aproape 10%.

Situaţia nu este prea diferită faţă de anul trecut, creditele acordate pentru investiţii fiind relativ constante. Faţă de august 2013 se constată însă o contracţie pe partea de credite pentru finanţarea stocurilor, care au scăzut cu aproape 10%.

Împrumuturile în lei contractate de companii au crescut cu 6,5% în august faţă de aceeaşi perioadă a anului trecut, dar contracţia a fost de aproape 14% pe partea de finanţări în valută. Totodată, faţă de luna iulie a existat o scădere de 0,2% şi pe partea creditării în moneda naţională.

Reluarea de către bănci a finanţării companiilor este esenţială pentru economie. Băncile au lichiditatea necesară, indicatorul de solvabilitate este ridicat, iar bancherii afirmă că sunt dornici să accelereze creditarea, inclusiv pe partea de corporate. Totuşi, pe lângă cererea scăzută, aversiunea la risc rămâne ridicată.

„Este posibil ca pentru fructificarea potenţialului important al cererii eligibile din partea companiilor să fie necesară şi o îmbunătăţire a calităţii şi expertizei personalului implicat în activitatea de acordare credite, de analiză a riscurilor şi de consiliere a companiilor, precum şi o mai bună personalizare a produselor şi serviciilor oferite“, se arată într-un raport al BNR.