George Mucibabici: Anii ‘90 au fost dramatici pentru BNR şi pentru România. Au fost zile când nu aveam în rezerva valutară nici 10 mil. dolari. Cea mai dificilă zi pe care am trăit-o a fost în aprilie 1992, când am fost la o zi să intrăm în încetare de plăţi pentru că nu aveam şi nu găseam 40 mil. dolari ca să plătim un import garantat de BNR

♦ În 1997 a trebuit să dăm drumul la cursul valutar şi să mărim dobânzile, care au ajuns la 400% pe piaţa interbancară, ceea ce a fost un şoc ♦ În 1999, cu un rating în default, FMI ne-a pus să ne împrumutăm de pe piaţa privată, înainte să ne dea drumul la un Acord. Pe piaţa externă nu găseam bani pentru că nu ne împrumuta nimeni, aşa că am discutat cu băncile străine care aveau operaţiuni în România. Anthony van der Heijden de la ING şi Robert Rekkers de la ABN Amro au fost cu noi într-un moment critic.

În septembrie 1990, George Mucibabici a fost chemat de Mugur Isărescu să-i fie şef de cabinet, după ce a preluat funcţia de guvernator al BNR. Apoi a fost, până în 1999 (cu excepţia anilor 1994-1996, când a fost reprezentantul României la FMI), directorul operaţiunilor de piaţă din BNR, care includea piaţa valutară, piaţa monetară şi administrarea rezervei valutare, trăind pe viu una dintre cele mai dramatice perioade din istoria economică şi a finanţelor României de după 1990.

Cu un acces zero pe pieţele private externe de împrumut, România şi BNR erau tot timpul cu securea onorării plăţilor externe deasupra capului. Rezerva valutară de 2 mld. dolari lăsată de Ceauşescu s-a evaporat în numai 1 an, aşa că în 1991, când Banca Naţională a preluat administrarea rezervei valutare de la BRCE - Banca Română de Comerţ Exetrior - nu mai era nimic, ci chiar era un minus de aproape 1 mld. dolari, adică o obligaţie externă care trebuia plătită.

În noiembrie 1991, pentru că România nu mai avea valută, premierul Stolojan a fost nevoit să recurgă pur şi simplu la o naţionalizare a valutei din conturile întreprinderilor de stat şi a companiilor private, o decizie extrem de controversată chiar şi după 30 de ani.

„Au fost zile când nu aveam în rezerva valutară nici 10 milioane de dolari. Acestea sunt cifre reale, nu inventate.“ Acum, când BNR are o rezervă valutară de peste 30 de miliarde de euro, anii ‘90 par dintr-un alt film.

Într-o discuţie cu ZF, George Mucibabici dezvăluie câteva episoade dramatice la care a luat parte atunci când România nu se mai putea împrumuta de pe piaţa externă şi era la un pas de încetare de plăţi.

„Pentru mine, cea mai tensionată zi din cariera mea a fost undeva în aprilie 1992, când nu aveam 40 de milioane de dolari ca să plătim un import derulat prin BRCE, dar garantat de Banca Naţională. Dacă nu-l plăteam, intram în încetare de plăţi pentru că era garanţia BNR la mijloc. Şi nici BRCE nu avea aceşti bani, în condiţiile în care BRCE avea o credibilitate mai mare decât a guvernului sau a ministerului de finanţe. Ne-am strâns la BNR, Vlad Soare - viceguvernator, eu ca şef al direcţiei de operaţiuni de piaţă, Dan Pascariu - preşedinte şi Răzvan Temeşan - prim-vicepreşedinte al BRCE. Guvernatorul Isărescu a venit şi ne-a spus că trebuie neapărat să găsim o soluţie. Ne-am apucat să sunăm la toate băncile din lume, inclusiv la băncile centrale, dar nu ne puteau ajuta, având în vedere situaţia economică şi politică din România. Într-un final am găsit bani la băncile mixte din străinătate unde BRCE avea o parte din acţiuni. Au fost patru bancheri care ne-au susţinut şi şi-au folosit toată poziţia - Mihai Rădoi de la Anglo-Romanian Bank, Romeo Rusu de la Banca Franco-Română, Dumitru Lungu de la MISR Romanian Bank şi Gheorghe Neagu de la Frankfurt Romanian Bank. Cu ei am găsit cele 40 de milioane de dolari ca să plătim acel import.“

Anii ‘90 au fost o luptă continuă între dorinţele guvernului de a controla cursul valutar şide a avea dobânzi joase care erau însă real negative, adică sub inflaţie, şi inconsistenţa politicilor economice şi fiscale, care se confruntau cu realităţile din economie, spune Mucibabici. Programele cu FMI începeau prin măsuri de macrostabilizare a inflaţiei şi a cursului valutar (de la 200% inflaţie în 1992 am ajuns la 300% în 1993, pentru a scădea la 60% în 1994, ceea ce a fost extraordinar), dar apoi se opreau când era vorba de măsuri concrete în economie.

Întreprinderile de stat primeau bani de la guvern sau luau împrumuturi externe ca să se retehnologizeze, dar nu se făcea nimic, ci doar se consumau resurse, inclusiv cele valutare.

Anii ‘95-’96 au fost ani pierduţi din punct de vedere economic, inflaţia revenea, iar pe piaţă erau din nou cursuri valutare duble, unul oficial şialtul la casele de schimb, spune Mucubabici.

Aşa s-a ajuns la finalul lui 1996, începutul lui 1997, când s-a schimbat puterea, au plecat PDSR şi Ion Iliescu, au venit Constantinescu şi Convenţia, dar din nou BNR nu prea mai avea rezerve valutare, care fuseseră folosite pentru ţinerea cursului. Din nou se acumulaseră dezechilibre. Aşa că a venit FMI şi s-a dat drumul la cursul valutar, care în primăvara lui 1997 a crescut peste noapte de la 5.000 de lei/dolar, la 12.000 de lei/dolar, pentru ca apoi să scadă şi să se stabilizeze undeva la 7.000 de lei/dolar.

„1997 a fost cel mai provocator an pentru noi la BNR, pentru că a trebuit să dăm drumul la cursul valutar, dar în acelaşi timp trebuia să majorăm dobânzile la lei peste inflaţie pentru a steriliza banii din piaţă. Am ajuns şi la dobânzi de 400%, pe termen scurt. Îmi amintesc că în dealingul de la BNR aveam o tablă unde scriam în fiecare dimineaţă strategiile de intervenţie şi la ce bănci trebuia să intervenim. Dacă nu mai avea lei, nu mai puteau tranzacţiona pe cursul valutar. Câteodată intra şi guvernatorul Isărescu în dealing, se uita la ecrane, spunând când trebuia să intervenim.“ După episodul din primăvara lui 1997 cursul s-a stabilizat, inflaţia şi dobânzile la lei erau în scădere, dar a intervenit în 1998 criza din Rusia, care a dat totul peste cap.

În 1999, BNR trebuia să ramburseze împrumuturile externe luate în anii anteriori şi mai ales cei 500 de milioane de dolari, obligaţiuni samurai făcute cu Nomura, iar agenţiile de rating ne-au retrogradat, punându-ne pe o listă de încetare de plăţi pentru că, au calculat ei, nu am fi avut bani să plătim acele împrumuturi, spune Mucibabici.

Pentru că veneam şi după criza asiatică, FMI a spus că nu ne dă bani ca noi să rambursăm împrumuturile luate de la băncile private şi ne-a trimis pe pieţele externe să găsim bani.

Dar pieţele externe nu erau atât de doritoare să împrumute România, ţin minte că banca elveţiană Credit Suisse First Boston a fost singura care vroia să ne dea bani, dar cu o dobândă de 15% în dolari, plus un gaj pe creanţele Romatsa, menţionează el.

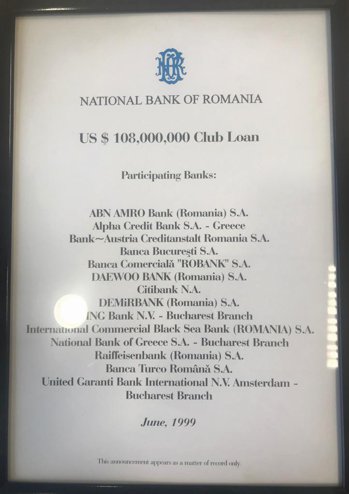

„Soluţia de salvare ne-a dat-o un fost director al Băncii Reglementelor Internaţionale, când i-a spus guvernatorului să ia bani de la băncile străine din România, care puteau să ia bani de la băncile lor mamă.“Aşa s-a făcut celebrul „club loan“ de 108 milioane de dolari, care a fost discutat cu băncile străine din România. Din partea BNR, echipa de negociere a fost formată din Adrian Grigoriu - şeful operaţiunilor pe piaţa valutară, Magdalena Manea - dealerul BNR şi eu, în calitate de director al Direcţiei. Guvernatorul Isărescu a venit la început să vorbească cu băncile. Avocaţii de la Nestor şi Clifford Chance erau de partea băncilor, iar noi am luat o casă de avocatură din SUA, care ne-a ajutat foarte mult. Negocierea a fost pe marja de dobândă şi clauza de nongaranţie, pentru că nu puteam să punem aurul în garanţie. În cursul negocierilor a fost un moment tensionat pentru că semnarea trebuia să aibă loc luni, iar preşedintele unei bănci cu o expunere destul de mare a venit vineri şi ne-a cerut o dobândă mai mare. Eu am plecat spunând că nu putem accepta, iar Anthony van der Heijden, şeful ING şi Robert Rekkers, şeful ABN Amro au venit după mine, spunând că acoperă ei partea acelei bănci. De la mine din birou şi-au sunat şefii din Olanda ca să dea diferenţa. În final nu a mai fost nevoie, pentru că acea bancă a revenit în club loan.“

Dar de ce era important acel împrumut?

Pentru că era o primă precondiţie în Acordul cu FMI ca întâi să luăm împrumuturi private, iar apoi să vină şi ei. Iar a doua condiţie a fost închiderea Bancorex, care a fost pionul cel mai important pe care l-a pierdut atunci România, spune Mucibabici.

După 2000, odată cu decizia politică de a intra în NATO şi Uniunea Europeană, lucrurile s-au schimbat substanţial, România a început să atragă investiţii străine care au adus valută şi niciodată nu s-a mai pus problema rezervei valutare.

După 1999, George Mucibabici a plecat în sectorul privat, întâi la Gelsor, grupul lui Sorin Ovidiu Vântu, alături de alţi colegi din BNR, un episod de care nu se dezice, dar spune acum că nu l-a judecat prea bine, pentru ca în 2001 să devină prim-vicepreşedinte la Banca Ţiriac, când a venit Anthony van der Heijden de la ING. După plecarea olandezului a devenit preşedintele băncii, fiind în perioada în care omul de afaceri Ion Ţiriac s-a asociat întâi cu HVB Bank şi apoi cu Unicredit.

Eu am plecat cu o zi înainte să se închidă dealul cu HVB, spune el.

În perioada Ţiriac a trăit boomul creditării în retail, când s-au dezvoltat o mulţime de produse bancare, iar persoanele fizice au avut acces la credite de consum, credite de vacanţă, împrumuturi ipotecare şi carduri de credit.

„A fost o creştere absolut fabuloasă şi îmi amintesc că Banca Ţiriac, care era pe poziţia a zecea ca active, a ajuns să fie pe locul 3 ca profit.“

În perioada 2005-2008 în România au intrat investiţii străine de 30 de miliarde de euro, adică 50% din investiţiile străine atrase de România între 1990 - 2020.

Aceste intrări au dus la creşterea rezervei valutare dar şi la aprecierea cursului valutar, care a creat apoi, când a venit criza, mari probleme.

BNR nu putea să evite această apreciere a cursului de la 4 lei la 3 lei pentru un euro?

Nu putea, Banca Naţională a luat toate măsurile, a cumpărat valută, a sterilizat leii, a majorat rezervele minime, dar băncile tot aduceau bani şi dădeau credite. Toată lumea vorbea despre creditarea de retail, era noul trend, aici se făceau banii şi se luau bonusurile, spune Mucibabici.

Am fi putut evita această apreciere printr-o sterilizare a leilor doar dacă bugetul făcea surplus bugetar. În lume numai două ţări au reuşit acest lucru - Singapore şi Norvegia, a adăugat el.

Guvernatorul Isărescu spunea că aşa sunt ciclurile economiei, cicluri umane, toată lumea voia să ia credite şi nu puteam să evităm acest lucru, menţionează el.

„Îmi amintesc şi acum de discursul pe care l-a avut guvernatorul Isărescu la Gala ZF din noiembrie 2008, când vorbea de o aterizare forţată a economiei şi de o ajustare, dar toată lumea din sală discuta despre împrumuturi, creditare, afaceri în real-estate. Guvernatorul Isărescu vorbea de unul singur.“

În 2009 România a luat cel mai mare împrumut de la FMI, de 20 de miliarde de euro pentru a stabiliza cursul şi sistemul bancar, care era supraexpus pe valută. A urmat şi acordul de la Viena, când băncile prezente în România s-au angajat să nu-şi retragă finanţarea.

Dincolo de criza din 2008/2009, poziţia externă a României s-a îmbunătăţit extraordinar şinu s-a mai pus niciodată problema posibilităţii intrării în default.

Am traversat această perioadă, din ‘90 şi până acum, pentru că Mugur Isărescu a fost un om echilibrat care, pe lângă cunoştinţele economice teoretice, are şi o înţelegere a economiei reale, spune Mucibabici. Este extrem de calculat când ia o decizie, fără excese şi se consultă mult când ia o decizie. Pe lângă acest lucru, cred că a fost echidistant cu toate guvernele. Dacă ar fi înclinat într-o parte sau alta, şi-ar fi pierdut şi sprijinul intern, şi sprijinul extern.

„Şi acum îmi amintesc cum mi-a spus în ‘90 să vin la BNR alături de el, ca să facem o bancă centrală.“

Cele 14 bănci care au contribuit în 1999 la Club Loan-ul prin care România a evitat intrarea în incapacitate de plată

Cele 14 bănci care au contribuit în 1999 la Club Loan-ul prin care România a evitat intrarea în incapacitate de plată

1 ABN Amro - 15 milioane de dolari

2 Alpha Credit Group Atena - 7 milioane de dolari

3 Banca Bucureşti (deţinută de Alpha Group) - 3 milioane de dolari

4 Robank - 2 milioane de dolari

5 Daewoo Bank - 5 milioane de dolari

6 Banca Turco-Română - 5 milioane de dolari

7 Bank-Austria Creditanstalt România - 10 milioane de dolari

8 Citi Bank - 15 milioane de dolari

9 Demir Bank - 2 milioane de dolari

10 ING - 20 de milioane de dolari

11 Internatiol Commercial Black Sea Bank - 5 milioane de dolari

12 National Bank of Greece Atena - 10 milioane de dolari

13 Raiffeisen Bank România - 10 milioane de dolari

14 United Garanti Bank România - 1 milion de dolari