Dilema bancherilor: ar inaspri conditiile de creditare, dar nu mai gasesc clienti. Vine relaxarea?

Autor:

Liviu Chiru

26.06.2009

Bancherii au devenit mult mai precauti la acordarea de credite imobiliare de la inceputul anului, insa acum ajung in stadiul in care se vad nevoiti sa recurga la relaxari, pentru a putea sa mai gaseasca clienti pe care sa ii finanteze.

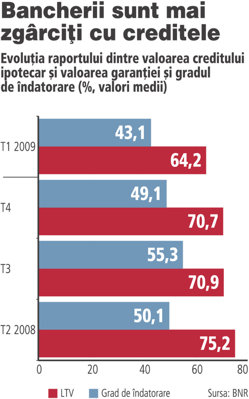

In primul trimestru bancile au acceptat, in medie, un grad de indatorare pentru clienti (ponderea pe care rata lunara o reprezinta in venituri) de 43%, fata de 49% in ultimul trimestru al anului trecut si 55%, in toamna trecuta, arata un studiu al BNR. Si avansul cerut clientilor a urcat. Pe medie, raportul dintre valoarea creditului si valoarea garantiilor aduse a coborat la 64% pentru creditele vandute in primele trei luni ale anului, de la 71% in trimestrul patru din 2008, sau 75%, in vara trecuta.

"Conditiile sunt mult mai restrictive anul acesta la creditele imobiliare la toate bancile. La inceputul anului noi am vrut sa mergem cu un raport de finantare de cel mult 65%. Pentru ca piata este destul de inghetata, am incercat sa relaxam.

Va trebui sa relaxam cu totii, pentru ca altfel nu vom putea sa dam credite", spune Roxana Bolocan, director credite retail la Volksbank, unul dintre jucatorii care au crescut agresiv in anii trecuti pe zona finantarilor imobiliare. Acum, Volksbank accepta un grad maxim de finantare de 75%, respectiv clientul trebuie sa vina cu un avans de cel putin 25% din valoarea casei pe care vrea sa o cumpere. Nivelul avansului cerut fluctueaza de la banca la banca, putand sa ajunga de la 15%-20% la 50%.

"Chiar daca bancile cer acum un avans procentual mai mare, acesta se raporteaza la o valoare a locuintelor semnificativ redusa, astfel ca in fapt clientul trebuie sa contribuie cu o suma mai mica", spune Anca Bidian, directorul general al Kiwi Finance, cel mai mare broker de credite de pe piata.

"Chiar daca bancile cer acum un avans procentual mai mare, acesta se raporteaza la o valoare a locuintelor semnificativ redusa, astfel ca in fapt clientul trebuie sa contribuie cu o suma mai mica", spune Anca Bidian, directorul general al Kiwi Finance, cel mai mare broker de credite de pe piata.Ea afirma ca cererea de credite se inscrie pe un trend ascendent, ceea ce este incurajator, insa evolutia din 2009 nu poate fi comparata cu cea din 2008.

Bidian spune ca bancile au devenit intrucatva mai relaxate in evaluarea dosarelor de credit.

"In iarna, pana la 80% din dosarele pe care le trimiteam erau respinse. Acum ajungem la un grad de acceptare de 50%-60%, in functie de produs."

Din perspectiva bancherilor, se vad in principal riscurile atasate acordarii de credite, in conditiile in care deteriorarea activitatii economice antreneaza cresterea somajului, ceea ce inseamna ca tot mai multi oameni raman fara locuri de munca si nu isi mai pot plati ratele.

Studiul BNR consemneaza ca majoritatea bancilor chestionate luau in considerare la sfarsitul primului trimestru inaspriri ale conditiilor de creditare pe segmentul ipotecar, iar doar 20% vedeau loc pentru relaxari. Aceasta in conditiile in care majoritatea bancilor intrevad continuarea scaderii preturilor pe piata imobiliara.

"In ceea ce priveste gradul de indatorare, nu putem sa fim mai permisivi decat ne permite norma BNR, chiar daca am vrea sa ajungam clientii. Sunt si foarte multi clienti deja foarte indatorati", mai spune Bolocan.

Gabriel Cretu, director de vanzari in cadrul OTP Bank, spune ca bancherii trebuie sa isi asume o parte din responsabilitate pentru explozia creditarii din anii trecuti si efectele acesteia.

"Anul acesta au aparut primii clienti care au dat faliment. Asta pentru ca i-am lasat sa creada ca bonusurile vor fi permanente", spune Cretu. El considera acum ca doar veniturile fixe ar trebui luate in considerare in cadrul stabilirii capacitatii clientului de a plati rate pentru o perioada indelungata.

Razvan Munteanu, vicepresedintele care coordoneaza activitatile de retail in Raiffeisen Bank, spune ca este dificil de anticipat cu precizie evolutia din lunile urmatoare, dupa ce precedentele opt luni au adus evolutii neasteptate, dar nu intrevede schimbari semnificative. Si el noteaza ca somajul si diminuarea veniturilor aditionale ale clientilor vor limita expansiunea creditului.

"In viitor, bancile se vor uita la credit ca la un serviciu aditional pe care il pot oferi clientilor de casa", spune Munteanu. In anii trecuti creditele - in special cele imobiliare- erau vazute de bancheri ca "produse vedeta", prin care erau atrasi clienti noi. Acum bancile se concentreaza asupra clientilor cu care au relatii traditionale, acestia fiind singurii care mai au sanse sa obtina si credite.

Gabriel Cretu noteaza pe de alta parte ca bancile si-au dezvoltat agresiv retelele teritoriale in anii trecuti, luand ca reper pietele dezvoltate.

Pe fondul prabusirii creditarii pe retail, aceste unitati cu greu mai pot fi profitabile, in conditiile in care volumul operatiunilor de tranzactionare derulate de clienti nu poate asigura venituri suficiente.

Reteau bancara trece de 6.500 de unitati, dupa ce in anii trecuti se inregistrasera ritmuri de crestere cu pana la 1.000 de unitati pe an.