Consolidarea echilibrului economic extern al României constituie o preocupare importantă din perspectiva dinamicii factorilor structurali, dar şi a efectelor crizelor suprapuse manifestate în ultimii ani, care au contribuit la menţinerea unui nivel ridicat al deficitului comercial şi de cont curent. De aceea, dincolo de analiza fluctuaţiilor pe termen scurt ale indicatorilor relevanţi, este util să avem o perspectivă a poziţionării strategice a României în regiune, ca participant la fluxurile comerciale internaţionale şi ca destinaţie pentru investiţii străine directe.

Pe măsură ce globalizarea continuă să redefinească dinamica comerţului şi a investiţiilor internaţionale, reanalizarea poziţionării strategice a economiei ţării în aceste domenii este relevantă pentru modelarea perspectivelor economice şi a parteneriatelor strategice viitoare.

Locul şi rolul actual al economiei româneşti în cadrul fluxurilor internaţionale de tranzacţii comerciale şi de investiţii au rezultat dintr-o interacţiune complexă de evoluţii istorice, factori geopolitici şi decizii de politică economică internă. În ultimii ani, dezvoltarea economică a ţării a fost cu precădere influenţată de eforturile de contracarare a efectelor negative cauzate de pandemia COVID-19 şi de războiul din Ucraina. Comparând poziţia economică a României pe plan extern cu cea a economiilor relevante din regiune, am putea identifica o serie de paşi pentru a îmbunătăţi situaţia actuală.

Pentru a obţine o înţelegere cuprinzătoare a poziţiei economice a României pe pieţele comerciale şi financiare globale, este esenţial să studiem performanţa sa în raport cu economii comparabile, printre ţările adesea incluse în astfel de analize numărându-se Bulgaria, Ungaria, Polonia şi Republica Cehă. Fiecare dintre aceste naţiuni împărtăşeşte o istorie similară de la începutul anilor 1990 de tranziţie de la comunism la economii bazate pe piaţă, deşi cu viteze diferite, şi concurează în prezent pentru investiţii străine şi oportunităţi comerciale în regiune.

În cazul României, una dintre provocările structurale cheie este ponderea încă ridicată în total exporturi a celor provenind din sectoare industriale caracterizate prin valoare adăugată scăzută. Deşi s-au făcut paşi în dezvoltarea sectoarelor de tehnologie şi servicii, balanţa externă rămâne afectată de competitivitatea mai redusă în sectorul agro-alimentar şi cel al produselor cu nivel tehnologic ridicat. Dependenţa de industriile tradiţionale contribuie la deficitul comercial, întrucât România importă o cantitate semnificativă de bunuri pentru a satisface cererea internă. Nu doar consumul în creştere al gospodăriilor populaţiei are în contrapartidă bunuri din import, ci şi dinamica ascendentă din ultimii ani a investiţiilor (finanţate inclusiv prin fluxuri financiare de investiţii străine directe) a fost acompaniată de creşterea importurilor (ipoteză ce se susţine nu doar la nivel teoretic/conceptual, ci şi prin analiza statistică a variaţiilor anuale ale valorilor celor doi indicatori, ce conduce la obţinerea unor coeficienţi pozitivi şi statistic semnificativi).

Datele publicate de Eurostat arată că pe parcursul ultimilor 20 de ani cota de piaţă a exporturilor româneşti în cadrul comerţului internaţional cu bunuri şi servicii a crescut semnificativ, dar s-a menţinut la unul dintre cele mai reduse niveluri prin comparaţie cu ţările din zonă. Graficul de mai jos arată că Polonia a consemnat cel mai important câştig de cotă de piaţă în perioada menţionată, evoluţia sa ascendentă fiind stopată doar în anii de maximă intensitate ai crizei financiare globale şi ai crizei datoriilor suverane în Europa, iar ulterior în perioada pandemică. România a înregistrat la rândul său un avans important în termeni relativi, plecând de la o bază mult mai redusă, însă nu a câştigat pe parcursul a mai mult de 20 de ani nici o poziţie în clasamentul regional, chiar dacă Ungaria şi Cehia au avut practic o evoluţie plafonată ulterior anului 2007. Astfel, cota de piaţă a exporturilor româneşti s-a distanţat semnificativ de cea a Bulgariei, care a consemnat un progres mult mai lent şi s-a apropiat de cea a Ungariei, fără însă să o depăşească deocamdată.

Figura 1: Evoluţia cotei de piaţă în comerţul internaţional cu bunuri şi servicii

sursa: Eurostat, calcule proprii

Figura 2: Conţinutul de importuri al exporturilor (%)

sursa: OECD, calcule proprii

Deşi România avea în anul 2020 o pondere mai mare a importurilor folosite în producerea exporturilor comparativ cu media Uniunii Europene (23,9% în România în contrast cu 15,9% media UE), în plan regional ne-am plasat pe parcursul ultimilor 10 ani pe poziţii mai favorabile faţă de ţările din vecinătate (de exemplu, în 2020 acest procent era de 30,1% în Polonia, 39,4% în Cehia şi 47,9% în Ungaria – vezi Figura 2). Totuşi, România nu reuşeşte deocamdată să îmbunătăţească fundamental nivelul de valoare adăugată al procesele de producţie internă astfel încât să amelioreze dependenţa exporturilor de importuri în cadrul categoriilor de bunuri cu grad mediu şi ridicat de complexitate. Aceste cifre contrazic opinia că exporturile româneşti se bazează într-o mare proporţie pe importuri, opinie care a circulat destul de mult în ultima perioadă. Aşadar, conform acestor date, nu se poate confirma ipoteza că o mai mare stimulare a exporturilor ar antrena creşterea de o manieră semnificativă a importurilor. De asemenea, datele amintite subliniază faptul că majoritatea importurilor sunt determinate de cererea internă de consum, dar şi de investiţii, care depăşesc în continuare capacitatea ofertei interne.

Nu este nicio îndoială că realizarea de investiţii este crucială pentru depăşirea efectelor crizelor actuale şi pentru creşterea sustenabilă viitoare a economiei, însă este important să observăm că, deocamdată, aceasta implică importuri semnificative de bunuri şi servicii. Totodată, este pozitiv faptul că sursa de finanţare pentru o parte importantă din aceste investiţii se asigură prin programele europene (fonduri nerambursabile sau împrumuturi în condiţii mai avantajoase de cost în raport cu cele pe care le-ar fi putut obţine România direct), însă ar fi fost necesar şi ca ele să se fi putut realiza într-o proporţie mai mare pe bază de bunuri şi tehnologii produse în România, pentru a nu avea un efect atât de semnificativ de antrenare a importurilor.

Pentru aceasta, ca alegere strategică, accentul trebuie pus pe investiţii în dezvoltarea capacităţii interne de a produce bunuri cu conţinut tehnologic ridicat, ceea ce ar reduce dependenţa investiţiilor viitoare de importuri şi ar ajuta la corectarea dezechilibrelor externe din prezent. În acelaşi timp, vârful de lance al investiţiilor cu impact favorabil asupra economiei româneşti trebuie să fie dezvoltarea de către companiile locale de tehnologii competitive de ultimă generaţie, ceea ce se poate realiza prin susţinerea prin politici coerente, consistente şi consecvente a activităţilor de cercetare-dezvoltare ale companiilor private, la care trebuie să se coreleze şi să se sincronizeze cele din mediul universitar şi cercetarea de bază derulată de institutele finanţate din resurse publice.

Este util să observăm că raportul dintre exporturi şi importuri nu depinde doar de dinamica cererii externe şi de echilibrul dintre cererea de consum internă şi capacitatea ofertei interne de a o acoperi de o manieră competitivă (influenţat de cadrul mai larg de politici economice), ci este influenţat într-o proporţie semnificativă de factori structurali (de natură comercială, logistică şi tehnologică), aferenţi producţiei interne destinate pieţelor externe.

Astfel, în afara exporturilor de mărfuri şi bunuri din categoriile metalelor de bază, produselor agroalimentare, minerale şi chimice precum şi al maselor plastice, pentru care materiile prime sunt într-o proporţie semnificativă obţinute pe plan intern, în cazul multora dintre celelalte categorii, exporturile depind semnificativ de importuri de componente şi produse intermediare. În acelaşi timp, segmentul reprezentat de produsele din categoria maşinilor, echipamentelor şi a mijloacelor de transport, care are ponderea cea mai importantă în structura exporturilor, se bazează încă pe utilizarea într-o mare proporţie de materii prime, componente şi subansamble importate, nivelul de valoare adăugată pe plan intern fiind sub potenţial.

Figura 3 de mai jos arată că anterior anului 2005 România se plasa pe cea mai nefavorabilă poziţie în regiune din perspectiva raportului dintre exporturi şi importuri, dar a recuperat rapid decalajul major faţă de economiile vecine, astfel că în anii 2014-2015 deficitul comercial era foarte mic în termeni procentuali. În tot acest răstimp însă, Cehia şi Ungaria consemnau excedente comerciale, acestui grup adăugându-i-se şi Polonia după anul 2012.

Figura 3: Raportul dintre valoarea exporturilor şi a importurilor

sursa: Eurostat, calcule proprii

După anul 2015, raportul dintre exporturi şi importuri s-a deteriorat semnificativ în cazul României, în mod vizibil mai accelerat comparativ cu ţările din regiune menţionate, care, cu excepţia Ungariei, s-au menţinut pe o poziţie de surplus comercial. Pe parcursul anului 2022, cele mai mari deficite în comerţul internaţional al României s-au înregistrat în categoria produselor chimice şi plastice (8,4 miliarde euro din care 7,3 miliarde în produse chimice, în special medicamente şi produse de îngrijire) şi produse minerale (6,2 miliarde euro, reflectând, în special, importuri de petrol brut), iar cele mai mari excedente au fost consemnate în categoria maşini, aparate, echipamente şi mijloace de transport (1 miliard euro) şi produse din lemn, hârtie (0,7 miliarde euro). Cvasi-totalitatea sub-sectoarelor de servicii au înregistrat excedent comercial, de departe cel mai ridicat fiind în cazul serviciilor de telecomunicaţii, informatice şi informaţionale, de aproximativ 5,7 miliarde euro (raportul „Investiţiile străine directe în România în anul 2022” – disponibil online pe pagina de internet https://www.bnr.ro/Publicatii-periodice-204.aspx).

Un factor important pentru evoluţia nefavorabilă l-a reprezentat deficitul bugetar semnificativ mai mare consemnat în România faţă de ţările vecine, dar şi factorii structurali au continuat să aibă un rol. Această din urmă afirmaţie este susţinută de imaginea de ansamblu oferită de Figura 4 de mai jos, care arată că România a consemnat, pe parcursul întregii perioade 2015-2022, una dintre cele mai mari ponderi a valorii tranzacţiilor cu produse intermediare raportate la cea a comerţului internaţional cu bunuri (importuri + exporturi), fiind depăşită doar de Bulgaria.

Figura 4: Ponderea în comerţul cu bunuri a tranzacţiilor cu produse intermediare

sursa: Eurostat, calcule proprii

Interpretând graficele prezentate de mai sus dintr-o perspectivă diferită, se poate aprecia că deficitul comercial pe care îl are România în prezent nu are drept cauză principală pierderea de competitivitate a exporturilor româneşti de bunuri şi servicii (pentru că aşa cum am văzut, pe ansamblul ultimilor ani cota de piaţă în comerţul internaţional s-a îmbunătăţit în perioada 2000 – 2020, iar ulterior declanşării crizei pandemice s-a menţinut), ci rezultă, în bună parte, din cauze structurale aflate în strânsă legătură cu oferta internă, precum şi din influenţa mixului de politici economice asupra echilibrului dintre aceasta şi cererea internă.

Este util să observăm şi faptul că diversificarea partenerilor comerciali internaţionali ai României s-a menţinut pe ansamblul ultimilor 10 ani la un nivel comparabil cu cel al celorlalte ţări membre ale Uniunii Europene, inclusiv din vecinătate. Figura 5 de mai jos arată că ponderea tranzacţiilor cu primele 5 ţări partenere în comerţul exterior este marginal mai redusă decât în cazul Cehiei sau al Poloniei, precum şi al majorităţii celorlalte state membre. Ponderea covârşitoare a tranzacţiilor cu parteneri din state membre ale pieţei unice este firească, iar în aceste limite, dependenţa faţă de un număr redus de ţări partenere nu este mai mare decât în alte economii din zonă.

Figura 5: Ponderea tranzacţiilor cu primii 5 ţări parteneri comerciali:

în comerţul cu bunuri  în comerţul cu servicii

în comerţul cu servicii -

-

sursa: Eurostat, calcule proprii

Aşa cum menţionam la începutul acestei analize, pentru poziţionarea strategică a României în cadrul economiei globale este deosebit de relevantă şi atractivitatea sa ca destinaţie pentru investiţii străine directe (ISD). Totodată, datele statistice arată că firmele beneficiare de investiţii străine directe au o contribuţie majoră la comerţul internaţional al României. De exemplu, conform informaţiilor extrase din cercetarea statistică “Investiţiile străine în România în anul 2022” publicată de Banca Naţională a României, pe parcursul anului trecut, firmele beneficiare de ISD au realizat exporturi de bunuri de 60,9 miliarde euro (71,3 la sută din total exporturi) şi importuri de 76,6 miliarde euro (66,3 la sută din total importuri). Totodată, acestea au realizat un excedent în comerţul cu servicii de aproximativ 9,9 miliarde euro (exporturi de 21,1 miliarde euro, importuri de 11,2 miliarde euro).

În regiune, datele arată că, deşi nu este cea mai mare economie, Ungaria este deocamdată cea mai atractivă destinaţie pentru investitorii străini, surclasând Polonia în ceea ce priveşte valoarea în euro a stocului de investiţii străine directe, chiar dacă în cazul său volatilitatea acestui indicator a fost destul de mare în ultimii ani.

În cazul României, deşi fluxurile nete de investiţiile străine directe au crescut semnificativ în ultimii ani, iar stocul lor a depăşit în anul 2021 pragul de 100 de miliarde de euro, această valoare ne plasează încă la o mare distanţă în urma Ungariei, Poloniei, dar şi a Cehiei. În termeni relativi, raportat la PIB, stocul de ISD este comparabil cu cel al Poloniei, dar semnificativ mai mic decât în cazul Bulgariei şi al Cehiei şi cu mult în urma Ungariei. Totodată, se observă că în cazul României şi al Poloniei, raportul dintre ISD şi PIB s-a menţinut stabil pe ansamblul perioadei 2013-2021, în jurul nivelului de 41 la sută, în Cehia acesta a crescut de la circa 61 la sută până la aproximativ 74 la sută, iar în Bulgaria s-a diminuat uşor, de la 87 la sută la 71 la sută. Potrivit Eurostat, în Ungaria, raportul dintre stocul de investiţii străine directe şi PIB era în anul 2021 de peste 205 la sută.

Figura 6: Evoluţia stocului de investiţii străine directe

sursa: Eurostat, calcule proprii

Dacă restrângem comparaţia la Ungaria, Cehia şi România (excluzând Polonia, cu o economie mult mai mare şi Bulgaria cu un PIB nominal semnificativ mai redus faţă de România), observăm că ambele ţări din vecinătate au reuşit în timp să atragă şi să menţină un stoc de investiţii străine semnificativ mai mare decât România, atât în termeni nominali, cât şi prin raportare la PIB. O remarcă relevantă în acest sens ar fi şi aceea că în 2021, când stocul de investiţii străine directe în România depăşea 100 de miliarde de euro, practic abia se depăşea nivelul pe care Cehia îl consemnase deja cu şapte ani în urmă, în 2014.

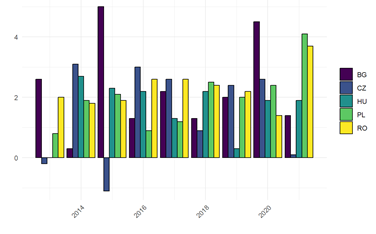

Dacă încercăm să explicăm aceste diferenţe prin perspectiva fluxurilor anuale, observăm că şi în acest caz suntem în prezenţa unui decalaj ce vine în bună parte din urmă, din perioada anterioară crizei financiare globale şi a integrării României în Uniunea Europeană. Figura 7 de mai jos arată că în perioada 2013 – 2021 fluxurile de ISD raportate la PIB au manifestat o volatilitate destul de ridicată în cazul tuturor ţărilor menţionate, fără să se evidenţieze în mod clar un lider regional cu performanţă net superioară în atragerea ISD, raportat la dimensiunea economiei proprii.

Figura 7: Fluxurile nete de investiţii străine directe (% PIB)

sursa: Eurostat, calcule proprii

Este util să privim diferenţele observate la ţările din regiune în ceea ce priveşte stocul de investiţii străine directe şi din perspectiva ţării de origine a investitorilor. Pentru că din perspectiva indicatorului final pe site-ul Eurostat sunt disponibile deocamdată doar datele pentru România şi Cehia, am prezentat mai jos situaţia comparativă conform criteriului investitorului imediat.

Figura 8: Repartizarea stocului de ISD în anul 2021 în funcţie de ţara investitorului imediat (mil. euro)

sursa: Eurostat, calcule proprii

Observăm că structura este relativ asemănătoare în cazul Poloniei, României, Cehiei şi al Bulgariei, de fiecare dată printre primele patru ţări din clasament regăsindu-se Olanda şi Germania, în multe cazuri Austria şi Franţa sau Italia. Luxemburg apare, de asemenea, între primele patru ţări de origine în cazul Cehiei şi al Poloniei, dar nu pe prima poziţie. În cazul Ungariei însă, ţara cu cel mai mare stoc de ISD din regiune (atât ca valoare, cât şi ca pondere în PIB), se poate observa o imagine aparte: Luxemburg se plasează pe primul loc la o distanţă semnificativă faţă de al doilea clasat care este Elveţia, urmate de Canada şi de Emiratele Arabe Unite. Pe locuri importante în clasamentul primelor 10 ţări de origine ale investitorilor străini în Ungaria se regăsesc şi jurisdicţii preferate de fonduri de investiţii precum Bermuda, Insulele Caiman, Insulele Virgine.

Analiza comparativă cu ţările vecine evidenţiază domeniile în care România este plasată adecvat, dar mai ales ariile în care îşi poate consolida şi mai mult competitivitatea economică, studiind reuşitele ţărilor mai bine poziţionate. Datele din balanţa comercială pentru primele 7 luni ale anului 2023 arată, de exemplu, că România obţine un excedent important pe partea de servicii IT şi de transporturi, însă marchează deficite considerabile în comerţul cu bunuri din categoriile de mai jos:

- produse medicale şi farmaceutice (-2282 mil. euro),

- fire, ţesături şi articole conexe (-837 mil. euro),

- legume şi fructe (-1240 mil. euro),

- carne şi preparate din carne (-627 mil. euro),

- produse lactate şi ouă (-436 mil, euro),

- maşini şi echipamente pentru transport (-1030 mil. euro),

- materiale plastice sub forme primare (-1043 mil. euro),

- petrol, produse petroliere şi înrudite (-2448 mil euro),

În multe dintre aceste domenii există cu siguranţă potenţial local şi resursele primare necesare producţiei, iar costurile logistice pentru distribuţie locală ar fi cu siguranţă mai mici decât cele aferente importurilor. Chiar dacă problemele legate de disponibilitatea forţei de muncă calificate au devenit într-adevăr importante în ultimii ani, ele pot fi ameliorate dacă perseverăm în corelarea sistemului de educaţie şi formare cu priorităţile mediului de afaceri. De asemenea, cu siguranţă că în toate domeniile de mai sus sunt necesare şi investiţii semnificative pentru a avea o producţie locală competitivă, deopotrivă prin cost şi prin calitate, însă aceasta nu ar trebui să reprezinte o barieră atât de dificilă, pentru că traversăm o perioadă foarte benefică în privinţa surselor de finanţare accesibile, atât prin programe europene, cât şi prin investiţii străine directe.

Concluzionând scurta analiză de mai sus, poziţionarea strategică a României în regiune din perspectiva exporturilor şi a atragerii de investiţii străine directe este un proces dinamic ce poate fi mai bine canalizat printr-o bună înţelegere a situaţiei actuale şi a potenţialului de dezvoltare. Provocările sunt mari, dar obiectivul de reducere a dezechilibrelor şi de îndreptare a economiei către sporirea prezenţei pe pieţele comerciale şi ca destinaţie de investiţii străine justifică eforturile necesare.