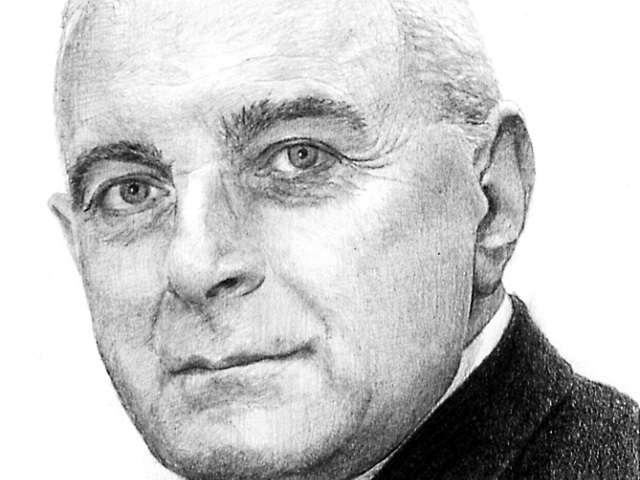

Răsvan Radu, 55 de ani, spune că la început, în 1991, când a intrat în BCR, nu şi-a dorit o carieră bancară. El a terminat Politehnica, era inginer şi spune zâmbind că a trebuit să facă eforturi, „m-am dus la şcoli de economie pentru a fi recunoscut de ceilalţi bancheri“.

„Eu voiam să-mi găsesc ceva în industria de IT sau în fabricile de componente electronice, iar angajarea la BCR o vedeam ca pe ceva temporar.“

Dar din 1991, cariera lui profesională este legată numai de sistemul bancar. După BCR au urmat CEC Bank, Raiffeisen Bank, UniCredit Bank, (care cumpărase Demir Bank România), iar din 2007 este preşedintele executiv al Unicredit Bank (o bună parte din timp banca s-a chemat UniCredit Ţiriac Bank, când omul de afaceri Ion Ţiriac avea 45% din acţiuni).

În cadrul seriei de articole ZF – 30 de ani de sistem bancar în România, Răsvan Radu vorbeşte despre toată această perioadă, cum s-a trecut de la „Vestul sălbatic“ din anii ’90 la situaţia de acum, când băncile sunt extrem de aşezate.

În anii ’90, după căderea comunismului, trebuia creat un sistem bancar practic de la zero, pentru că băncile care erau atunci – BRCE, BCR din 1991 - care s-a desprins din BNR-, Banca Agricolă, BRD şi CEC erau de stat.

De altfel şi aceste bănci s-au trezit într-o economie nouă, unde treptat treptat nimeni nu le mai spunea ce să facă, să le dea o direcţie.

La început băncile nu aveau sisteme informatice, totul era manual. „Nu era o goană după clienţi (ca acum – n.r), pentru că un client ajungea oricum la una din cele cinci bănci de stat“.

Eu am descărcat primul tir de calculatoare pentru BCR, care veniseră din Germania. Am început să le instalăm dar, paradoxal, lumea nu era foarte fericită, pentru că trebuiau să înveţe să le folosească, spune el.

Ce l-a determinat să rămână în bancă a fost proiectul de introducere a SWIFT-ului, sistemul de comunicare pentru bănci cu exteriorul la BCR, era un proiect care îmbina zona de telecom, IT, cu cea bancară.

Atunci am intrat în contact cu lumea externă şi mi-am dorit să rămân pe zona de relaţii internaţionale a BCR, menţionează el.

Ca director al acestui departament, a fost responsabil de prima emisiune externă de eurobonduri realizată de BCR în 1996, după ce ieşise Banca Naţională pe pieţele externe.

BCR, care era a doua bancă din România, avea în portofoliu mastodonţii industriali de stat cele mai multe companii nefiind încă privatizate. BRCE, care îşi luase denumirea de Bancorex, era prima bancă de pe piaţă şi avea cei mai buni clienţi.

Dar Bancorex, care intrase sub un control politic, s-a prăbuşit în 1998. „Nu credeam că Bancorex se va duce, luând în considerare cunoştinţele pe care le aveam eu atunci. Dacă aş judeca după experienţa mea de astăzi, căderea Bancorex era inevitabilă. Pentru că era o bancă de stat, s-a sperat că va fi salvată, dar încercările de restructurare au eşuat. Până la urmă a fost o decizie politică, nu de business“.

Bancorex nu s-a prăbuşit, pentru că partea bună a fost preluată de către BCR, ceea ce a adus-o în poziţia de a ajunge numărul 1 în România.

Imediat după Bancorex România s-a confruntat cu pericolul intrării în incapacitate de plată, pentru că veneau la scadenţe împrumuturi externe luate în 1996, iar BNR nu avea rezerve valutare suficiente.

Răsvan Radu îşi aminteşte că în discuţiile de atunci, foarte tensionate, Poul Thomsen, reprezentantul FMI, a venit cu presiuni pe BCR pentru a o sparge în mai multe bucăţi, în mai multe bănci regionale, pentru a nu ajunge în situaţia Bancorex.

A fost meritul conducerii de atunci a BCR şi a Băncii Naţionale că au rezistat presiunii FMI, iar în final s-a păstrat BCR aşa cum era, a adăugat el.

Evitarea intrării în incapacitate de plată a României s-a datorat Băncii Naţionale, care a venit cu soluţii şi cu un finanţator extern (Deutsche Bank – n.r.).

Dar după falimentul Bancorex a urmat falimentul FNI, cel mai mare fond mutual din România la acea vreme, finalul anilor ’90, începutul anului 2000. În joc erau 30.000 de deponenţi şi active de 300 milioane de dolari, cât nu avea Banca Naţională rezerve.

FNI a tras după el şi CEC, care oferise o garanţie dubioasă că investiţiile făcute în FNI vor fi acoperite de CEC.

Peste noapte, conducerea CEC a fost schimbată, iar preşedinte a fost adus Ion Ghica, cel care construise BCR la începutul anilor ’90, până a fost schimbat, în 1999.

Ion Ghica l-a adus la CEC şi pe Răsvan Radu în poziţia de vicepreşedinte care trebuia să se ocupe de retail şi partea de IT.

CEC trebuia să fie salvată de furia investitorilor de la FNI, iar soluţia găsită a fost ca această garanţie dată să fi preluată de AVAS – Ionel Blănculescu preşedintele AVAS a fost deschis la această idee, iar la nivel politic s-a aprobat preluarea, salvându-se astfel CEC-ul, spune Răsvan Radu.

Sistemul bancar, care în anii ’90 era dominat de băncile de stat, trebuia curăţat, pentru că acumulase foarte multe credite neperformante. Pe lângă băncile de stat, o parte din băncile private care se înfiiţaseră au început să aibă probleme din cauza fraudelor.

„Sistemul bancar nu s-a curăţat de la sine. Pe lângă preluarea creditelor neperformante de la Bancorex şi Banca Agricolă la AVAS, au venit şi investitorii străini care au cumpărat BRD (grupul franez Societe Generale) şi Banca Agricolă (Raiffeisen). Plus că celelalte bănci străine care veniseră au creat un alt ecosistem“.

După un an de CEC, Răsvan Radu a fost contactat de Raiffeisen, care cumpărase Banca Agricolă şi care i-a oferit poziţia de vicepreşedinte pe retail.

„Eu nu am vrut retail, eu voiam zona de corporate, dar retailul poziţie a fost o oportunitate. Am fost recrutat de Raiffeisen pentru că am căpătat experienţă la CEC pe zona de retail, având în vedere că era instituţia cu cele mai multe depozite bancare şi practic cea mai experimentată în retail.“

La începutul anilor 2000, România nu avea retail deloc în sectorul bancar, doar Banca Ţiriac încerca să-şI facă un loc în piaţă cu un parteneriat cu Flanco pentru acordarea de credite pentru achiziţia de televizoare, frigidere, maşini de spălat. De credit de consum nici nu se punea problema, iar singurul produs era overdraftul la conturile de salarii.

Răsvan Radu a început retailul la Raiffeisen, practic cu toate produsele, grupul austriac fiind un deschizător de drumuri. La acest lucru a contribuit reţeaua de sucursală preluată de la Banca Agricolă.

Când am venit la Raiffeisen nu m-am gândit că zona de retail va creşte atât de mult şI atât de repede, practic a fost o explozie din punct de vedere al volumului de credite acordate, menţionează el.

Mai târziu a devenit, însă, această zonă profitabilă, pentru că aveam costuri foarte mari cu reţeaua. Retailul este un business de volum. Noi dădeam atunci 1-2 milioane de dolari pe lună credite de retail, iar acum dăm zeci de milioane de euro pe lună, spune el.

În 2005, după aproape 3 ani la Raiffeisen, Răsvan Radu a primit o ofertă de la grupul italian UniCredit de a prelua poziţia de CEO la UniCredit Bank România, care tocmai achiziţionase Demir Bank. Spre deosebire de Raiffeisen care era în topul pieţei, UniCredit avea o bancă mică.

„Nu m-a atras dimensiunea băncii, ci poziţia de CEO, persoanele cu care am interacţionat şi grupul în sine.“

Când a venit la UniCredit nu s-a gândit ce turnură va lua cariera lui bancară: grupul italian a cumpărat grupul austriac HVB/Creditanstalt, care era extins în Europa Centrală şi de Est şi Germania, avea o bancă în România. HVB tocmai cumpărases Banca Ţiriac, aşa că, dintr-o dată, Răsvan Radu s-a trezit la conducerea unei bănci mult mai mari, de top.

Preşedintele HVB era Dan Pascariu care, cu câteva luni înainte, îi făcuse o ofertă să vină vicepreşedinte la HVB.

După ce UniCredit a preluat HVB, respectiv Banca Ţiriac, Răsvan Radu s-a înţeles ca el să devină preşedinte executiv al UniCredit Ţiriac Bank România, iar Dan Pascariu preşedintele board-ului, şi astfel s-a creat o echipă care a ţinut timp de 13 ani, până Dan Pascariu s-a retras.

UniCredit a fost interesată şi de procesul de privatizare al BCR, dar valoarea la care ajunsese banca în acest proces era semnificativ mai mare decât evaluarea italienilor, aşa că s-au retras.

Privatizarea BCR a fost o tranzacţie extraordinară pentru statul român (Erste a evaluat banca la 6 miliarde de euro, iar acum este evaluată la 3 miliarde de euro – n.r.), dar UniCredit nu ar fi fost dispusă niciodată să plătească o asemenea sumă, spune Răsvan Radu.

După explozia creditării şi creşterea exponenţială a economiei României, a urmat criza din 2008, care a început din Statele Unite şi în numai câteva săptămâni a cuprins întreaga lume.

În septembrie – octombrie 2008, când a început criza, România s-a confruntat cu criza valutară, cu o presiune extraordinară asupra cursului leu/euro.

Criza valutară a fost percepută foarte acut de către sistemul bancar, pentru că marea majoritate a creditelor erau date în euro şi că dobânzile la lei au crescut necontrolat.

Retragerile de valută din România au pus o presiune extraordinară pe cursul de schimb. Noi aveam de mai multe ori pe zi şedinţe de criză, au fost câteva discuţii şi la nivel de BNR, menţionează el. Noi am plafonat dobânzile la lei percepute clienţilor, spune Răsvan Radu.

În criza valutară, dobânzile la lei au crescut de la 10-15% la 100% şi chiar la 300%.

Răsvan Radu spune că acţiunea în forţă de atunci a BNR a fost necesară, de altfel Banca Naţională era singura instituţie care o putea face, ceea ce a contribuit clar la detensionarea situaţiei.

Ai văzut criza?

Am anticipat criza destul de târziu, dar mult mai devreme decât multe bănci de pe piaţa locală, aveam discuţii frecvente în afară şi vedeam cum se închid liniile de finanţare, spune el.

Am atras atenţia asupra acestui lucru şi la nivel guvernamental, dar lumea a perceput criza mult mai târziu, mai ales că toţi se întrebau ce legătură are România cu piaţa subprime din America.

Dintr-odată, în numai trei luni, România a intrat într-o criză de finanţare externă puternică, iar în martie 2009 a fost nevoie de intervenţia FMI, Banca Mondială, Uniunea Europeană şi apoi Acordul de la Viena cu băncile străine prezente în România, pentru a se obţine finanţare externă şi pentru ca băncile străine să nu-şi retragă liniile de finanţare.

Dar criza financiară de atunci s-a transformat pentru România într-o criză economică şi de la o creştere economică de 8% în 2008, a urmat o prăbuşire de minus 7%, o cădere care se putea întâmpla numai într-o situaţie de război.

Fără linii de finanţare externe, băncile din România s-au trezit fără lichiditate şi au trebuit să majoreze dobânzile pentru a prelua resursele interne.

Noi am discutat cu fiecare client în parte cum să ajustăm liniile de finanţare, mulţi dintre ei au înţeles ce se întâmplă, dar alţii au început să scoată bani din companiile lor, ceea ce a contribuit ulterior la starea de insolvenţă a firmelor, spune Răsvan Radu.

Băncile s-au trezit pline de credite neperformante, aproape o treime din împrumuturi fiind clasificate în această categorie. Acest lucru a afectat creditarea şi revenirea economică. Câţiva ani, băncile au lucrat mai mult la curăţarea bilanţurilor.

Experienţa căpătată în criza de acum un deceniu a ajutat sistemul bancar când a venit criza Covid şi când, atât guvernul cât şi bancherii au trebuit să ia decizii rapide ca să prevină o situaţie similară cu cea din criza anterioară.

Guvernul a venit cu programul IMM Invest, iar prin acest garaţii s-a menţinut creditarea companiilor în viaţă. BNR a scăzut dobânda la lei şi a furnizat lichiditate în piaţă, ceea ce a scăzut presiunea în trezoreriile băncilor.

De altfel, sistemul bancar a ieşit din această criză, cel puţin până acum, mai bine decât a intrat.

De unde va veni următoarea criză?

Este foarte greu de spus, poate veni din acestă creştere a inflaţiei sau din orice altceva.

Noi suntem pregătiţi şi pentru creşterea dobânzilor, pentru că nu cred că dobânzile vor mai putea să rămână foarte jos, menţionează Răsvan Radu.

Peste 60 de articole despre sistemul bancar din România