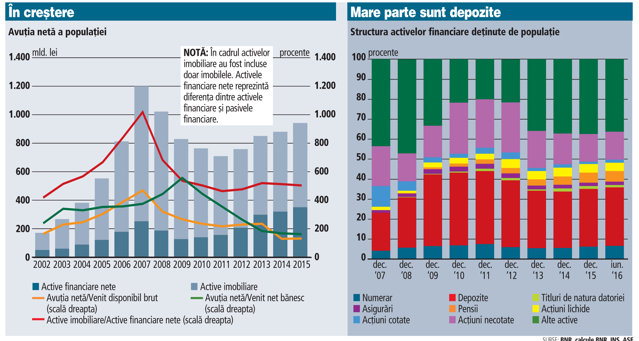

Activele financiare nete, calculate ca diferenţă între activele financiare şi pasivele financiare (datorii), au urcat în ultimii ani de aproape trei ori, de la 126 mld. lei în 2009.

Activele imobiliare au în continuare cea mai mare pondere în structura avuţiei nete a românilor, cu toate că tendinţa a fost descendentă faţă de anii de boom economic, scăderea fiind determinată de ajustările de preţ înregistrate în anii de criză. Nivelul activelor imobiliare ale populaţiei era anul trecut de aproape 600 mld. lei. Nivelul este în scădere faţă de 2009, când depăşea 700 mld. lei. În 2007, activele imobiliare ale populaţiei urcaseră la un maxim de 948 mld. lei.

Din activele financiare ale populaţiei aproximativ o treime sunt plasate în depozite la bănci. Restul activelor financiare este reprezentat de numerar, acţiuni, asigurări, fonduri de pensii, mutuale şi alte tipuri.

„Analiza în structură a deţinerilor de active financiare de către populaţie relevă persistenţa provocărilor menţionate şi în rapoartele anterioare: lipsa unei diversificări adecvate a instrumentelor de economisire şi investiţie, depozitele continuă să reprezinte principala formă de economisire (59% în total active lichide sau 29% în total active financiare deţinute de către populaţie, iunie 2016), precum şi ponderea semnificativă a activelor cu un grad redus de lichiditate (aproximativ 50%)“, susţine BNR în cel mai recent Raport privind stabilitatea financiară.

Avuţia netă a populaţiei a crescut în 2015 cu 7,1% faţă de anul anterior, continuând tendinţa ascendentă începută în 2011, iar BNR apreciază că există premisele menţinerii acestei tendinţe şi în perioada următoare.

Ascensiunea avuţiei nete este atât rezultatul majorării venitului disponibil (creşterea reală a venitului a fost de 7,5% la nivelul întregului an 2015 şi de 17,2% în primul trimestru din 2016, câştigurile salariale având cele mai importante contribuţii), cât şi al evoluţiei pozitive a preţurilor activelor.

Activele financiare şi cele nefinanciare au înregistrat ritmuri pozitive importante (creştere de 4,5% comparativ cu 5,7% în anul 2015), evoluţia acestora din urmă fiind datorată doar într-o mică măsură creşterii deţinerilor de locuinţe (1,7%), în viziunea băncii centrale.

Activele financiare s-au majorat cu 4% în perioada ianuarie-iunie 2016 comparativ cu 5% în anul 2015 şi 7% în 2014. Categoriile de active financiare care au înregistrat cele mai importante creşteri în primul semestru al anului 2016 au fost depozitele (cu 7,8 mld. lei, respectiv 5,2% în perioada ianuarie-iunie 2016, comparativ cu 13% în intervalul iunie-decembrie 2015), acţiunile (cu 6 mld. lei, din care 1,9 mld. lei sub formă de acţiuni cotate) şi contribuţiile la fondurile de pensii (cu 3 mld. lei în perioada ianuarie-iunie 2016), în timp ce instrumentele cu venit fix au consemnat scăderi (cu 0,9 mld. lei), potrivit BNR.

Banca centrală apreciază că poziţia bilanţieră a populaţiei a continuat să se amelioreze de la data raportului anterior. Atât venitul disponibil, cât şi averea netă au înregistrat dinamici pozitive, în timp ce nivelul îndatorării s-a majorat, însă într-un ritm mai redus.

Aceste evoluţii se datorează contextului economic favorabil, precum şi continuării de către bănci a măsurilor de soluţionare a expunerilor neperformante.

„Procesul de economisire a continuat, depozitele majorându-se în intervalul analizat, concomitent cu accentuarea tendinţei de diversificare a activelor financiare din portofoliu“.

Volumul depozitelor la nivelul sistemului bancar românesc era de 241,9 mld. lei în iunie 2016, din care 154,2 mld. lei constituiau depozitele ale persoanelor fizice. Majoritatea depozitelor deţinute de populaţie sunt denominate în lei (63%).

Pe termen scurt, menţinerea ratelor de dobândă la nivelul actual (1,08% în medie pentru depozitele în lei, respectiv 0,4 % pentru depozitele în euro, iunie 2016) ar putea să reducă preferinţa pentru economisire în favoarea consumului, deşi sunt şi analize care arată contrariul, susţin specialiştii BNR. Pe de altă parte, pe termen mediu şi lung, gradul redus de incluziune şi de educaţie financiară, accentuarea procesului de îmbătrânire a populaţiei şi intensificarea migraţiei, în special în rândul tinerilor, vor contribui la diminuarea ratei de economisire a populaţiei.

Pentru prima dată după un deceniu, populaţia devine creditor net pentru sectorul bancar pentru resurse în valută

Populaţia şi-a consolidat poziţia de creditor net faţă de sistemul financiar în primele nouă luni din anul 2016.

Această consolidare a poziţiei de creditor net a populaţiei s-a realizat pe fondul evoluţiei pozitive a componentei în valută din ultimul an, depozitele în valută crescând cu 7% în perioada septembrie 2015 - septembrie 2016.

Pentru prima dată din anul 2006, populaţia a devenit creditor net pentru sectorul bancar pentru resurse în valută - în valoare de 7,1 mld. lei în septembrie 2016, în timp ce componenta în lei a înregistrat o diminuare de la 33,2 mld. lei la 28 mld. lei în perioada decembrie 2015 - septembrie 2016.

În ceea ce priveşte structura pe valute, cea mai mare parte a depozitelor sunt denominate în euro (31% din total), în timp ce volumul depozitelor în franci elveţieni reprezintă sub 1% din total.