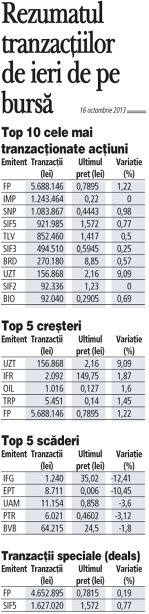

Bursa de la Bucureşti a crescut cu 0,5%, într-o piaţă unde cei mai mulţi investitori au rămas pe poziţii de aşteptare, iar transferurile cu acţiunile Fondului Proprietatea (FP), SIF Oltenia (SIF5) şi Impact (IMP) au ridicat rulajul la 18,6 milioane lei.

„Lichiditatea destul de slabă de la BVB este cauzată de faptul că nu există noutăţi legate de emitenţi. În plus, se pare că investitorii aşteaptă începerea ofertei Romgaz. Calculele privind vânzarea unor acţiuni din portofolii pentru a subscrie la ofertă cred că se vor face abia după publicarea detaliilor operaţiunii. Aceste detalii vor revigora lichiditatea pieţei. În plus, comunicatele cu privire la rezultatele financiare din al treilea trimestru (în perioada 25 octombrie - 15 noiembrie - n.red.) vor conduce la creşterea volatilităţii pe anumiţi emitenţi“, a declarat Marcel Murgoci, directorul de operaţiuni al firmei de brokeraj Estinvest.

WikiZF: Profilul companiei Fondul Proprietatea

WikiZF: Profilul companiei Fondul Proprietatea

WikiZF: Profilul companiei Romgaz

WikiZF: Profilul companiei SIF Oltenia

Indicele BET, al celor mai lichide zece acţiuni, a încheiat ziua în creştere cu 0,61%, iar indicele BET-NG, al titlurilor companiilor din sectorul energetic, s-a plasat cu numai 0,1% peste şedinţa precedentă. Indicele BET-FI, al titlurilor celor cinci SIF-uri şi al acţiunilor Fondului Proprietatea (FP), a urcat cu 0,55%.

Mai mult de trei sferturi din lichiditatea de miercuri au reprezentat transferuri cu acţiuni Fondul Proprietatea (10,3 mil. lei, din care un deal de 4,6 mil. lei), cu titluri SIF Oltenia (2,5 mil. lei, din care două deal-uri de 1,6 mil. lei) şi operaţiuni cu 2,8% din titlurile Impact (1,2 mil. lei).

Acţiunile FP au crescut cu 1,2%, la 0,7895 lei, şi s-au apropiat uşor de noul maxim istoric atins în primele minute ale şedinţei de vineri, de 0,8095 lei.

„Oferta de cumpărare derulată de Fondul Proprietatea nu a perturbat mersul în sus al acţiunii FP pe piaţa principală. Această evoluţie se datorează, cred, portofoliului consistent pe care îl deţine FP, precum şi posibilelor listări viitoare ale emitenţilor din respectivul portofoliu. Nu cred că se vor putea face speculaţii cumpărând acum din piaţă şi vânzând la ofertă. În schimb, cei care au acţiuni FP îşi asumă blocarea întregului pachet în ofertă, iar după încheierea ofertei, cei care doresc îşi vor reîntregi portofoliile prin cumpărarea din piaţă“, a mai spus brokerul.

Acţiunile Impact au încheiat ziua la 0,22 lei, preţ similar ultimei cotaţii de marţi şi celei propusă de omul de afaceri Gheorghe Iaciu în oferta de preluare pe care a lansat-o pentru un pachet reprezentând aproape 61,7% din titlurile dezvoltatorului imobiliar. Oferta de preluare s-a încheiat miercuri.

Cu drepturile de alocare emise de Nuclearelectrica în oferta pentru listare au fost realizate, miercuri, 73 de operaţiuni în valoare cumulată de 173.000 de lei, iar preţul a scăzut cu 0,18%, la 11,27 lei. Cotaţia este cu 0,62% peste preţul de 11,2 lei/acţiune la care au fost vândute titlurile pe tranşele investitorilor instituţionali (85% din ofertă) şi al marilor investitori de retail (5% din titlurile din ofertă). Comparativ cu preţurile la care micii investitori de retail (10% din acţiunile din ofertă) au cumpărat acţiunile în ofertă, cotaţia drepturilor de alocare la bursă este mai mare cu 3,74% şi, respectiv, cu 9,4%.

La închiderea pieţei principale de la Bucureşti, bursele de la Londra şi Frankfurt erau în creştere cu 0,2% şi, respectiv, cu 0,4%, în timp ce piaţa de la Paris era în scădere cu 0,3%. Pieţele fost pe scădere până aproape de ora 16:30, însă apoi au urmat linia burselor din SUA, investitorii mizând pe un acord în Congres pentru soluţionarea datoriei SUA.

Articol publicat în ediţia tipărită a Ziarului Financiar din data de 17.10.2013

Pentru alte știri, analize, articole și informații din business în timp real urmărește Ziarul Financiar pe WhatsApp Channels