Ideea Germaniei şi a altor state din zona euro de a forţa oamenii de afaceri care profită de paradisul fiscal din Cipru să participe la salvarea ţării a devenit fapt împlinit după ce miniştrii de finanţe din zona euro au decis vineri seara un bailout de zece miliarde euro. Însă ajutorul vine însoţit de pierderi mascate sub forma unor taxe impuse celor care deţin depozite la băncile din Cipru. Depozitele bancare de peste 100.000 euro sunt „taxate“ cu 9,9%, iar cele mai mici cu 6,75%.

Măsura are rolul de a atrage 5,8 miliarde euro, bani care vor fi utilizaţi pentru recapitalizarea băncilor. Deţinătorii de depozite afectaţi urmează să primească drept compensaţie acţiuni la bănci cu valoare echivalentă pierderii, odată ce sistemul bancar va fi recapitalizat, potrivit unui purtător de cuvânt al Guvernului.

Taxare nediscriminatorie pentru toţi deponenţii

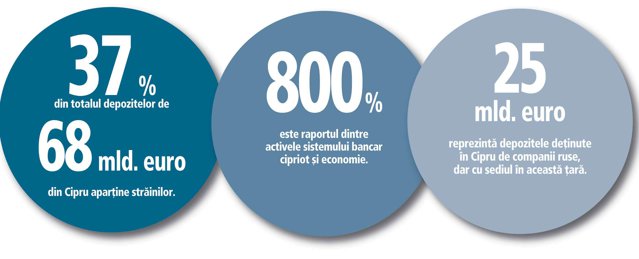

Este adevărat că o mare parte din depozitele bancare din Cipru aparţin străinilor (37% din total, după unele estimări, jumătate din total după altele), dar prin decizia luată de miniştrii, creditorii internaţionali confiscă bani, fără discriminare, de la toţi deponenţii, de la pensionari la elevi, scrie The New York Times. Noul preşedinte cipriot Nicos Anastasiades a asigurat că prin taxarea depozitelor se evită implementarea unor măsuri dure de austeritate precum majorarea impozitelor şi tăierea pensiilor, care au provocat haos în economia şi viaţa socială din Grecia.

Miniştrii de finanţe au stabilit că taxa pe depozite se va aplica marţi, după sărbătoarea bancară de astăzi. Între timp, ATM-urile au rămas fără bani, iar transferurile electronice au fost limitate. Potrivit estimărilor, jumătate din deponenţii băncilor din Cipru sunt ruşi, dar majoritatea celor care s-au grăbit să retragă bani de la ATM-uri păreau ciprioţi, notează Thomson Reuters. Fondurile care urmează a fi taxate au fost îngheţate în conturi imediat, a declarat Joerg Asmussen, membru în consiliul guvernator al BCE. Băncile au limitat retragerile la 400 de euro.

A fost un plan dinainte stabilit, iar Ciprul nu a avut de ales

Preşedintele Anastasiades s-a plâns că Ciprul a acceptat taxa fără precedent în UE după ce BCE a ameninţat că va împinge ţara în default prin retragerea liniilor de finanţare cu Laiki, a doua mare bancă cipriotă. El a avertizat că Bank of Cyprus şi Laiki, cele mai mari bănci din Cipru, s-ar fi prăbuşit imediat dacă BCE ar fi oprit linia de finanţare către Laiki, scrie Financial Times.

Anastasiades, de mai puţin de o lună în funcţie, a afirmat că Ciprul a fost pus în situaţia de a alege între „un scenariu catastrofal, cu faliment dezordonat, sau un scenariu cu o gestionare dureroasă, dar controlată a crizei“.

Astfel, „mii de întreprinderi mici şi mijlocii şi alte firme ar fi ajuns la faliment, sectorul serviciilor ar fi riscat colapsul total, cu o posibilă ieşire din zona euro“, urmată de o devalorizare cu cel puţin 40% a lirei cipriote la readoptarea acesteia, a spus preşedintele. Şeful statului promisese anterior că nimeni nu se va atinge de depozite. Anastasiades a fost susţinut de cancelarul Angela Merkel, care, în semn de sprijin, a călătorit în Cipru pentru reuniunea Partidului Popular European de pe 11 ianuarie. Anastasiades a fost ales preşedinte pe 24 februarie, notează Bloomberg.

„Cel mai iresponsabil episod din sistemul bancar“

„Reacţia mea iniţială a fost un şoc. Decizia este mult mai rea decât ne aşteptam şi contrară la ceea ce ne-a promis guvernul până azi noapte“, a afirmat Nicholas Papadopoulos, şeful comisiei parlamentare pentru afaceri financiare.

Revista Forbes a caracterizat decizia zonei euro ca fiind „cel mai iresponsabil episod din sistemul bancar de după anii ’30 din ţările avansate“. Soluţia nu a fost una de urgenţă, deoarece problemele Ciprului au evoluat în tandem cu cele ale Greciei. Discuţiile privind bailoutul durează de nouă luni, iar luarea unei decizii a fost amânată din cauza îngrijorărilor statelor creditoare privind relaţiile strânse pe care ţara le are cu Rusia. Fluxul masiv de fonduri ruseşti care circulă prin sistemul bancar cipriot a trezit suspiciuni că băncile spală bani pentru oligarhii Rusiei.

„Ceea ce afacerea reflectă este că a fi deponent asigurat sau neasigurat în zona euro nu mai este la fel de sigur cum era cândva. Trăim într-o lume nouă“, a afirmat Jacob Kirkegaard, economist la Institutul Peterson. În Spania, un posibil candidat pentru un bailout internaţional tot din cauza băncilor, liderii s-au grăbit să afirme că mecanismul aplicat Ciprului se va rezuma doar la acest stat. Kirkegaard apreciază că prin taxarea tuturor depozitelor s-a vrut limitarea presiunii exercitate asupra afacerilor care deţin o proporţie ridicată din conturile mari.

„Deoarece este o contribuţie la stabilitatea financiară a Ciprului, pare corect să ceri tuturor deţinătorilor de depozite să participe“, a declarat Jeroen Dijsselbloem, şeful Eurogroup.

Taxele impuse depozitelor bancare subliniază două mari probleme. Una priveşte forţa pe care deciziile luate de zona euro o au asupra vieţii şi legilor interne ale unei ţări, iar cealaltă amploarea dificultăţilor Ciprului, lipsa de opţiuni uşoare pentru acest stat.

Bailoutul de 10 miliarde de euro stabilit pentru Cipru este eclipsat de cele destinate Greciei (380 mld. euro), Irlandei (85 mld. euro), Portugaliei (78 mld. euro) şi băncilor spaniole (41 mld. euro). Însă salvarea statului insular este importantă pentru a asigura că zona euro ştie să lupte contra crizei.

Detaliile planului de salvare a Ciprului

Nicosia va reţine 9,9% din valoarea depozitelor mai mari de 100.000 de euro din băncile cipriote şi 6,75% din depozitele mai mici începând cu data de 19 martie. Taxa excepţională va genera 5,8 miliarde de euro. Pierderile deponenţilor vor fi compensate cu acţiuni la bănci. Bailoutul presupune şi impozitarea cu 20-25% a dobânzilor depozitelor.

Cipru a fost de acord să majoreze taxa pe profit cu 2,5 puncte procentuale, la 12,5%, măsură ce ar putea aduce la bugetul de stat 200 de milioane de euro pe an.

Se aşteaptă ca Fondul Monetar Internaţional să contribuie la planul de salvare a Ciprului, însă suma alocată acestei operaţiuni urmează să fie determinată în următoarea perioadă.

Rusia ar putea ajuta la finanţarea planului prin extinderea termenului de rambursare a împrumutului de 2,5 miliarde de euro acordat Ciprului în 2011, de la cinci ani până în anul 2021, reducând în acelaşi timp rata dobânzii care în prezent ajunge la 4,5%.

Cipru ar putea fi forţat să privatizeze companiile de telecom şi de energie electrică. De asemenea, este posibil ca statul să fie nevoit să cedeze autoritatea deţinută asupra porturilor.

Cipru va trebui să îşi redimensioneze (să reducă) sectorul bancar la standardele mediei UE până în 2018. În prezent, dimensiunea sectorului bancar cipriot este de opt ori mai mare decât cea a economiei locale, în timp ce la nivelul Uniunii Europene dimensiunea sistemului bancar este de circa 3,5 ori mai extins decât nivelul economic.

Operaţiunile greceşti ale primelor două bănci cipriote vor fi transferate unei bănci greceşti, probabil către Hellenic Postbank, deţinută de stat. Operaţiunle greceşti ale băncilor cipriote se confruntă cu un deficit de finanţare de două miliarde euro. Corina Mirea

SUA au respins încă dinaintea celui de-al Doilea Război Mondial taxarea depozitelor

Europa are precedente în taxarea depozitelor

Până la stabilirea bailoutului Ciprului, depozitele bancare au fost protejate în timpul actualei crize din zona euro, însă Europa are precedente cu taxarea depozitelor. În 1936 Norvegia a experimentat cu o astfel de măsură, care a cauzat un exod al capitalului.

În anii ’90 în Italia s-a impus o taxă, minusculă, de 0,06%, pe orice fel de depozite pentru a se atenua colapsul lirei, potrivit Fox News. Islanda, ca şi Cipru, o economie cu un sector bancar exagerat de mare, s-a bazat şi ea pe deponenţi pentru a salva băncile. Când criza a lovit în 2008, Islanda a protejat depozitele islandezilor, dar a retras asigurarea depozitelor pentru conturi constituite pe internet de britanici şi olandezi. Marea Britanie şi Olanda au atacat, fără succes, Islanda la Curtea Europeană de Justiţie.

SUA: Taxarea depozitelor încalcă unul din principiile fundamentale ale taxării în democraţie

În 1941, când memoria Marii Depresiuni economice era încă vie, oficialii Rezervei Federale au fost întrebaţi: „Ar fi fezabilă impunerea unei taxe federale pe depozitele bancare?“, scrie Sky News.

Răspunsul băncii centrale a fost politicos şi succint: în timp ce nu încape îndoială că o taxă asupra depozitelor bancare „ar avea avantajul simplicităţii administrative, nu este în acord cu unul din principiile fundamentale ale taxării în democraţie, acela că taxele ar trebui impuse în concordanţă cu capacitatea de plată“.

Un român din Cipru: „Pe ciprioţi i-am văzut mai disperaţi, însă ei au o mentalitate diferită de noi“

Claudiu, care lucrează din 2008 ca ospătar într-un restaurant din Larnaca (Cipru) împreună cu soţia lui, spune că măsura de a confisca o parte din depozitele bancare este „inimaginabilă“ şi că şefii lui, care au depozite în bănci, sunt foarte agitaţi şi afectaţi.

„Eu am noroc că în 2011 mi-am scos toţi banii din bancă, respectiv 20.000 de euro, pe care i-am adunat cu soţia mea din 2008. Am fost de două ori în România şi mi-am cumpărat trei terenuri în apropiere de Bucureşti. Aş vrea să îmi fac o căsuţă“, a spus el.

Claudiu spune că de când lucrează în Cipru nu a reuşit să facă economii mari deoarece salariul său ajunge la 1.000 de euro în prezent, după ce anul trecut i s-au tăiat 200 de euro pe fondul crizei.

„Am prieteni români, dar nu i-am auzit să se plângă de măsura asta, nu ştiu dacă au bani în băncile de aici. Pe ciprioţi i-am văzut mai disperaţi, însă ei au o mentalitate diferită de noi, nu i-am văzut în stradă protestând“, a spus el. Mirabela Tiron

Pentru alte știri, analize, articole și informații din business în timp real urmărește Ziarul Financiar pe WhatsApp Channels